區塊鏈革命進行時!全面解析《2025 數位資產展望報告》關鍵亮點

前言

花了一點時間把 The Block Research 的《2025 Digital Assets Outlook Report》看完。應該是年底那一波「回顧展望潮」中,品質相對好的一份報告。而且各章節的內容,也整理得很完整,本文就將這一份報告做了一些整理,並結合我的觀點,提供給大家參考。

接下來,讓我們從總體經濟的影響到各個賽道的蓬勃發展,來看看區塊鏈技術有哪些巨大的潛力和應用場景吧!

一、總體經濟

首先,報告從 2024 年區塊鏈產業的整體概況切入。在總體經濟方面,儘管全球環境充滿挑戰,但美國經濟展現出韌性,聯準會的貨幣政策引導經濟走向穩定成長。加密貨幣市場也迎來蓬勃發展,比特幣價格飆升近 140%,達到 10.1 萬美元的新高,而以太坊也上漲了 70%。全球加密貨幣市值達到 3.73 兆美元的歷史新高,幾乎是年初水準的兩倍。

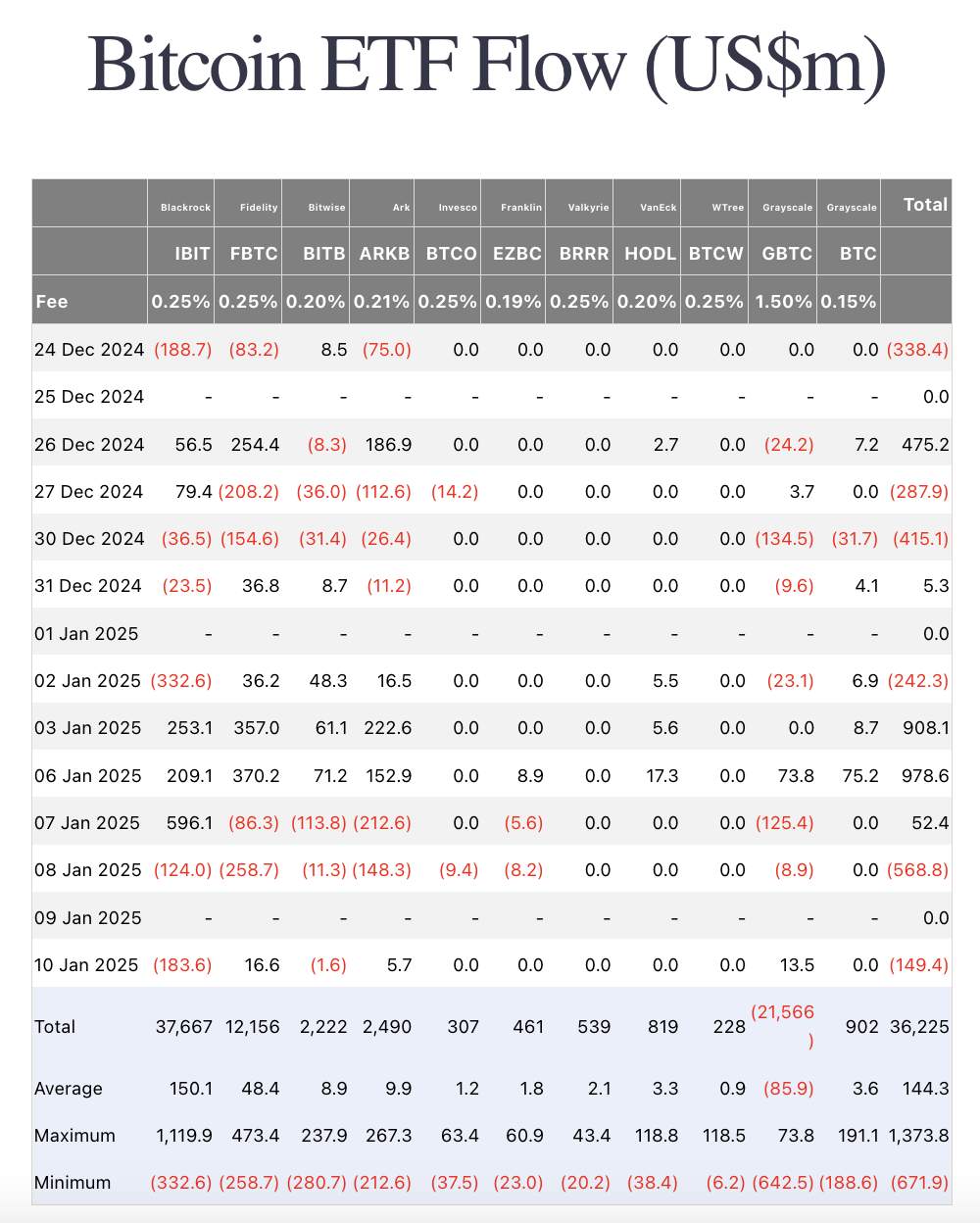

比特幣現貨 ETF 的獲批是今年的另一個重要里程碑,吸引了超過 1,100 萬枚比特幣的資產管理規模,其中貝萊德的 IBIT 基金表現最為亮眼,管理著超過 44.5 萬枚比特幣,其次是灰度的 GBTC(21.6 萬枚比特幣)和富達的 FBTC(18.8 萬枚比特幣)。這些 ETF 的成功進一步鞏固了比特幣在主流金融中的地位。

此外,空投也成為 2024 年的熱門話題,超過 20 個項目進行了空投,總計發放了數十億美元的代幣。其中,Layer2 治理代幣空投佔據了主導地位,而 Solana 生態系也出現了幾個值得關注的空投。

雖然去年空投發了不少錢,不過我認為「空投」在去年的發展並不好,大量的積分、任務制,導致嚕毛黨進駐,工作室見了許多女巫帳號來營造鏈上的虛假繁榮,所以出現各種百萬、千萬用戶的項目,其實蠻詭異的。

二、挖礦產業

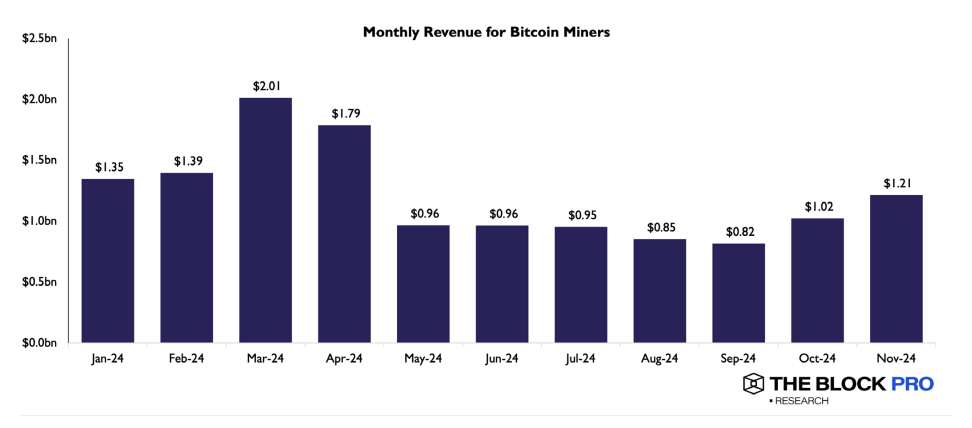

2024 年是比特幣第四次減半的一年,比特幣區塊獎勵從 6.25 枚減少到 3.125 枚。儘管減半降低了礦工的收入,但比特幣價格的上漲和鏈上活動的增加,例如比特幣銘文(Ordinals)、BRC-20 代幣和 Runes 代幣的交易,彌補了這一損失,使礦工收入達到 133 億美元,超過了 2023 年的 105 億美元。

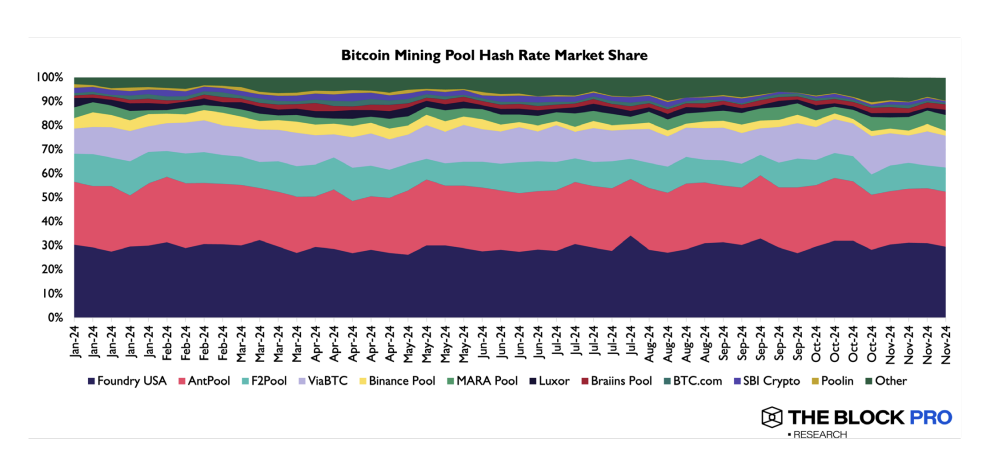

值得注意的是,礦工收入的組成發生了變化,鏈上資產交易的費用佔比在 2023 年 12 月一度超過 1/5,表明比特幣鏈上活動的性質正在發生變化。然而,礦池的集中化問題仍然存在,Foundry USA 和 Antpool 兩大礦池控制了超過 50% 的算力,引發了對交易審查的擔憂。

三、Layer1

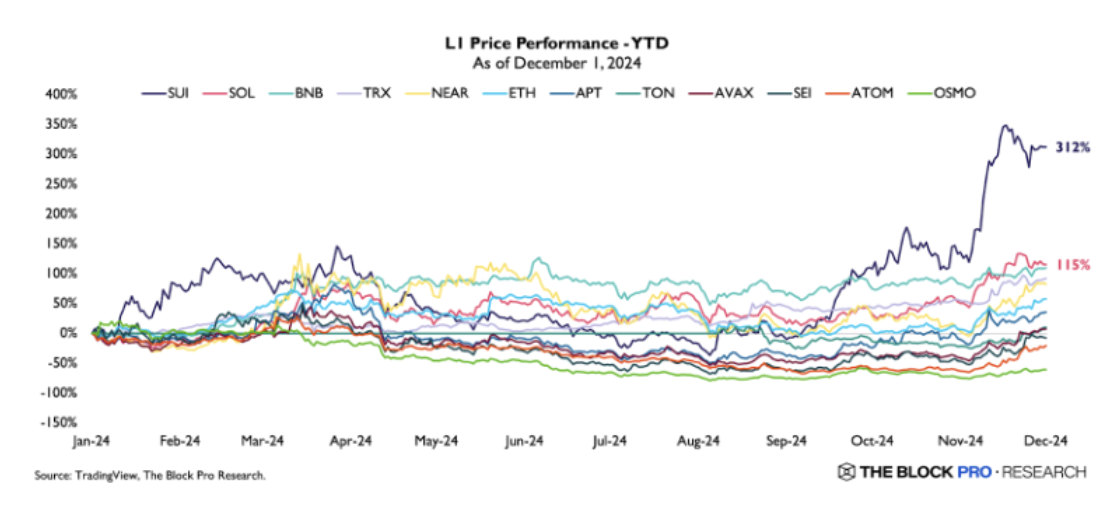

2024 年,Layer1 區塊鏈生態系經歷了重大變革,可擴充功能性、平行執行和以消費者為中心的應用崛起成為主要趨勢。Solana 和 Sui 等高性能 Layer1 網路憑藉其技術能力,在去中心化交易所(DEX)、穩定幣和 DeFi 協議中獲得了巨大的需求。

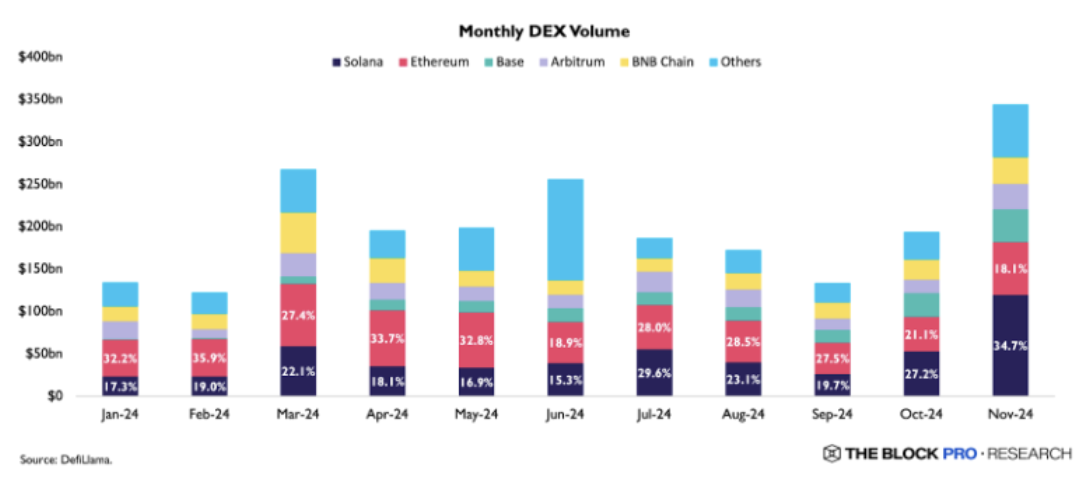

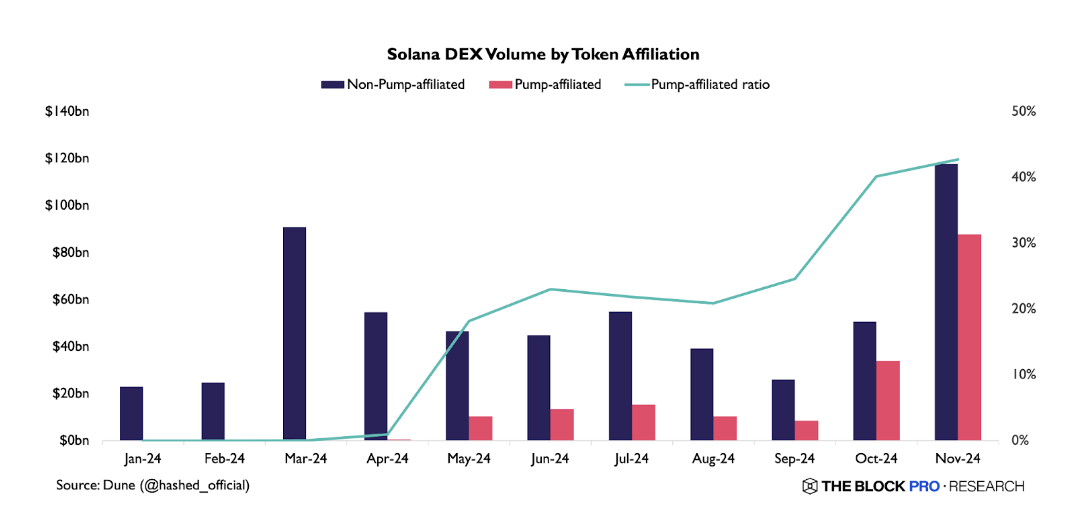

Solana 的高吞吐量和平行執行能力使其成為迷因幣交易的首選平台,月度 DEX 交易量首次超過以太坊,累計費用也創下新高,僅次於以太坊和波場。

Sui 的平行執行能力也獲得了市場認可,$SUI 成為表現最佳的 Layer1 代幣,年漲幅約為 316%。

穩定幣的流動也是 Layer1 生態系成長的一個重要指標,Sui、NEAR、Aptos 和 Solana 在穩定幣市值方面均取得顯著成長,表明使用者對這些生態系的興趣日益濃厚。

然而,雖然以太坊近期一直遭受 FUD,但以太坊在穩定幣產業仍然佔據主導地位,總市值超過 1,040 億美元,反映了其作為全球結算層的仍有一定的作用和定位。如果單純以幣價來斷定一個項目的好壞,那麼,或許你不太適合長期關注這個市場。

四、Layer2

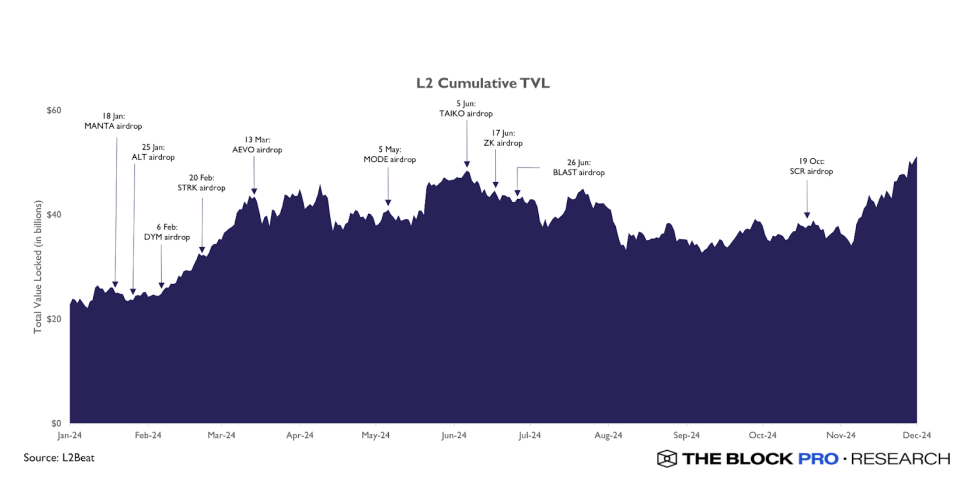

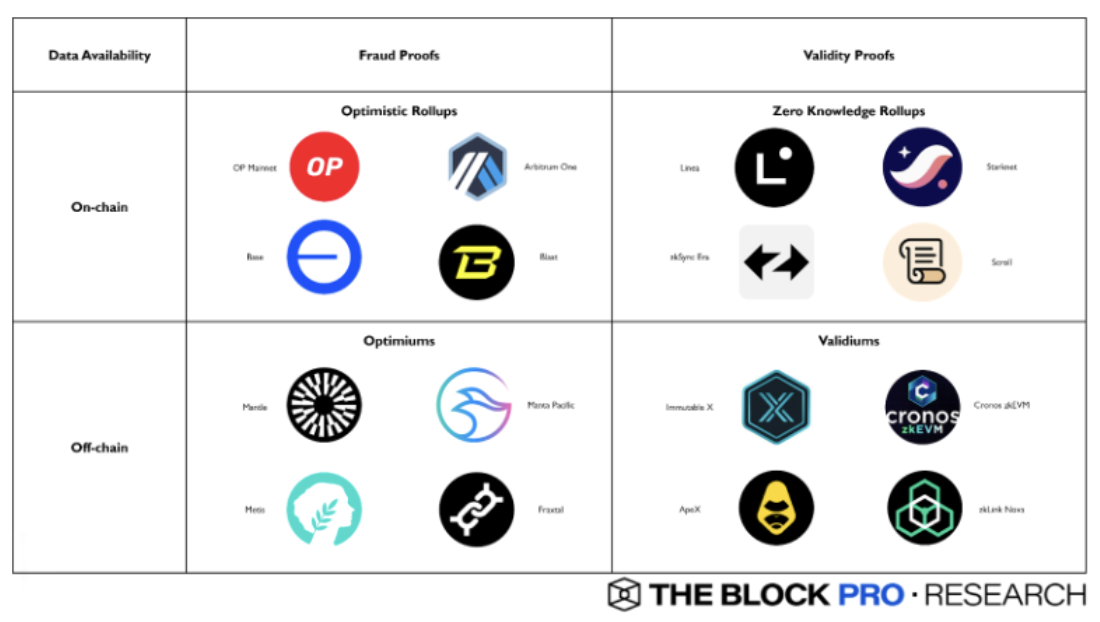

2024 年,Layer2 產業也取得了長足進展,許多主網啟動和代幣空投吸引了新的關注。總鎖定價值(TVL)從 224 億美元成長到 428 億美元,而月交易總量也從 1.69 億筆增加到 5.62 億筆,顯示出持續成長的使用者活動。

然而,空投後生態系活動的下降表明許多較新的 Layer2 缺乏使用者留存率,突顯了「傭兵資本」的普遍存在。以太坊 Layer2 生態系迅速擴張,部署的 Layer2 超過 100 個,但經濟和使用者活動集中在 Base、Optimism 和 Arbitrum 等規模最大、流動性最強的 Layer2。

為降低數據成本,越來越多的 Layer2 選擇使用鏈下數據可用性解決方案,而 Dencun 升級的實施也大幅降低了鏈上數據支出。然而,Layer2 產業的中心化風險仍然很高,許多 Layer2 缺乏有效的狀態驗證系統和退出窗口,這對使用者安全構成重大威脅。

五、DeFi

隨著 DeFi 產業持續發展和整合,預測市場、迷因幣交易和 Restking 協議等關鍵趨勢在 2024 年浮出水面,重塑了產業格局。

預測市場在美國總統大選期間迎來爆發式成長,Polymarket 交易量突破 69 億美元,證明了其作為可靠市場情報來源的有效性。

迷因幣交易推動了 Solana 的活躍度,Pump.fun 平台憑藉其「公平啟動」模式吸引了大量使用者,成為迷因幣交易的領先平台。

DeFi 龍頭項目持續創新,Uniswap 推出的 Unichain 和 V4 升級,Aave 的 V4 升級和 $GHO 穩定幣,以及 Maker 更名為 Sky 並推出 Spark 借貸協議,都展現了 DeFi 產業的活力和發展潛力。

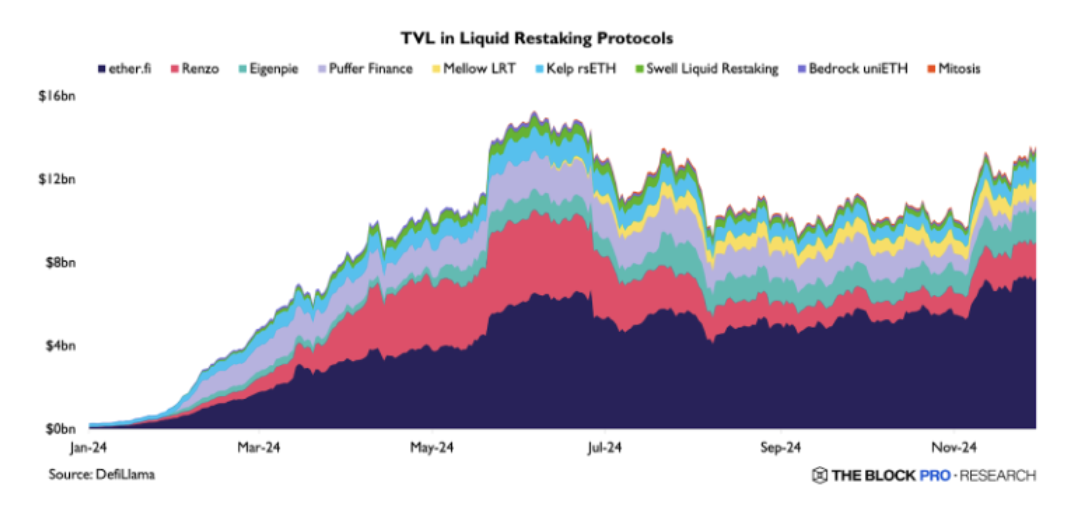

Restaking 也成為 DeFi 產業的突破性賽道,EigenLayer 引領了這一趨勢,其 TVL 年初為 13 億美元,到 6 月達到 200 億美元的歷史新高,目前穩定在 160 億美元左右。Ether.fi 作為領先的 Liquid Restaking 協議,其 TVL 達到 73 億美元,排名 DeFi 應用第四位,表明市場對收益和槓桿的強勁需求。

六、NFT 和遊戲

2024 年,NFT 和遊戲產業持續面臨挑戰,延續了前幾年的市場低迷。項目總銷售額、交易數量和平均底價持續下降,遊戲產業尤為明顯。

成功的遊戲項目大多放棄了以往主導的投機性「邊玩邊賺」模式,而 Ronin 網路在今年上半年也展現出令人印象深刻的網路指標。NFT 產業的亮點包括 Milady Maker、Pudgy Penguins 和比特幣銘文(Ordinals),但整體市場仍然低迷。

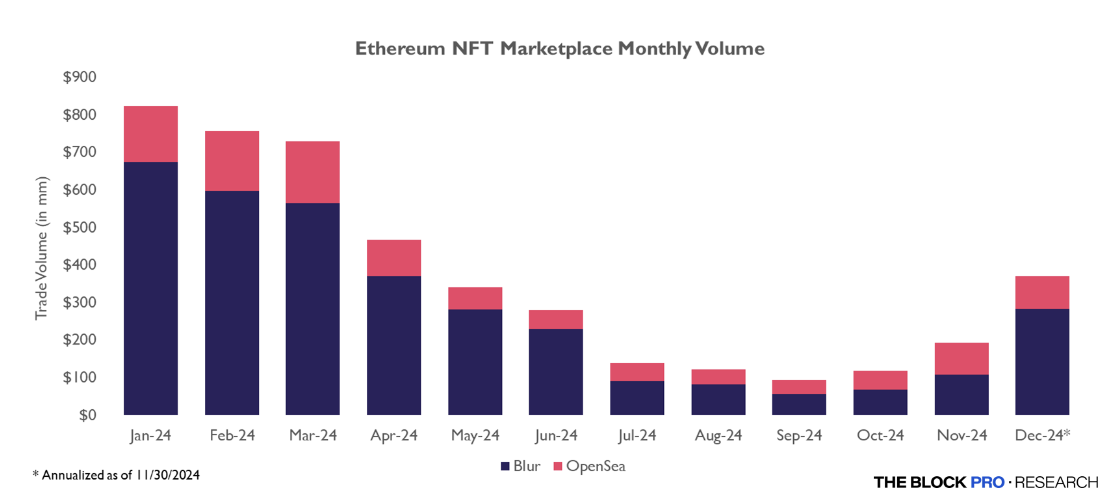

傳統 NFT 交易量大幅下降,以太坊 NFT 市場的週均交易量從年初的約 8,200 萬美元下降到 6 月的約 3,300 萬美元,比特幣 NFT 市場也從 4 月的週均近 2 億美元的銷售額下降到 10 月的週均約 1,600 萬美元。

Magic Eden 通過擴充功能到以太坊、Polygon 和比特幣等多個生態系,成功應對了市場挑戰,特別是在比特幣銘文(Ordinals)交易方面取得了成功。Ronin 網路的亮眼表現則得益於其完善的基礎設施和遊戲公會的遷移。

雖然鏈遊市場跟最近的天氣一樣寒冷,不過仍有包含像是 Gunzilla Games 開發的大逃殺遊戲 Off the Grid,硬是在今年的市場殺出一條血路,甚至一上線就吸引 15 萬人同時觀看實況,並一舉登上 EPIC Games Store 免費遊戲排行榜首位。

此外,2025 年最值得期待的趨勢之一是人工智慧在 NFT 和 GameFi 專案中的整合。 AI 創造個人化的能力,加上還有《楓之谷 N》以及 Kaia Network 與 LINE 合作的小遊戲都即將在今年推出,仍然值得大家期待。

除了上述內容,動態體驗也為遊戲提供了一個引人注目的新層面,允許適應性強的遊戲內環境、AIGC 的內容以及能夠與玩家一起學習和進化的響應式非玩家角色(NPC)。相信會有更多 AI 驅動的分析可以實現更複雜的個人化和玩家回饋,從而提高使用者參與度和留存率。

七、鏈上應用

除了金融產業之外,區塊鏈應用在迷因和博彩、鏈上消費、現實世界資產和 DePIN 等產業也展現出強勁的發展勢頭。

迷因和博彩平台將金融激勵與社交和遊戲元素相結合,Pump.fun 的社交交易平台、Fantasy Top 的競爭性投資組合遊戲、Rollbit 的加密原生賭場和 Polymarket 的預測市場都取得了顯著成長。

鏈上消費產品也正在改變傳統的線上互動和交易方式,Farcaster 的去中心化社交網路、Blackbird 的餐廳忠誠度計劃和 Galxe 的鏈上憑證系統都吸引了大量使用者和投資。

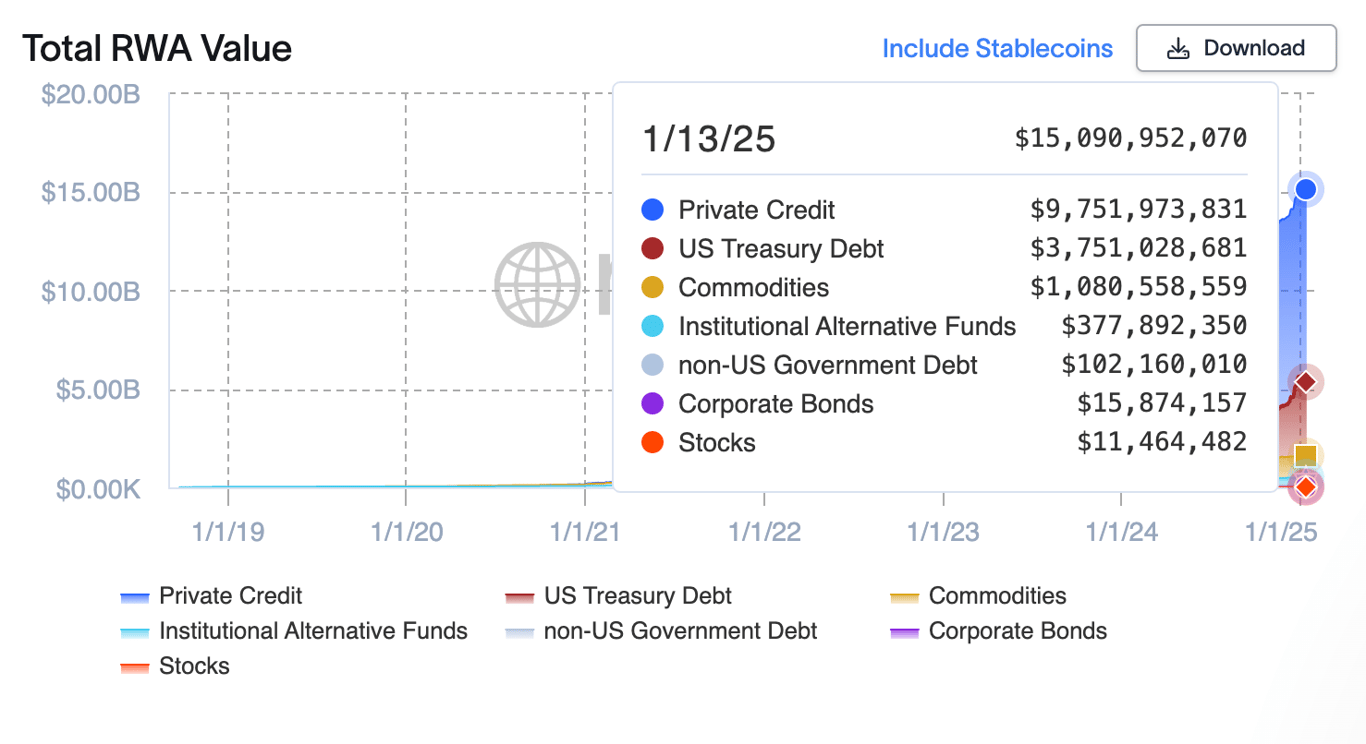

現實世界資產(RWA)代幣化也取得了顯著進展,總市值從 2020 年初的接近 0 成長到 2024 年底的超過 40 億美元,表明了該產業新興的產品市場適應性。

由於 RWA 的數據各家平台統計數據都會有蠻明顯的落差,所以下圖我是直接引用 rwa.xyz 的數據,截止至 1 月 13 日的數據,RWA 總市值已達 150.9 億美元。(與前述 The Block 的數據有明顯差距)

去中心化物理基礎設施網路(DePIN)利用代幣激勵和去中心化網路,使個人能夠將其閒置資源貨幣化,同時為企業和開發者提供低成本、彈性和可擴充功能的基礎設施解決方案,例如 Hivemapper 的去中心化地圖平台和 Filecoin 的去中心化儲存網路。

八、TradFi 和加密貨幣

2024 年,傳統金融(TradFi)機構對加密貨幣的興趣和參與度顯著提升,貝萊德、富達等機構推出的比特幣現貨 ETF 取得巨大成功,推動了機構採用和主流認可。

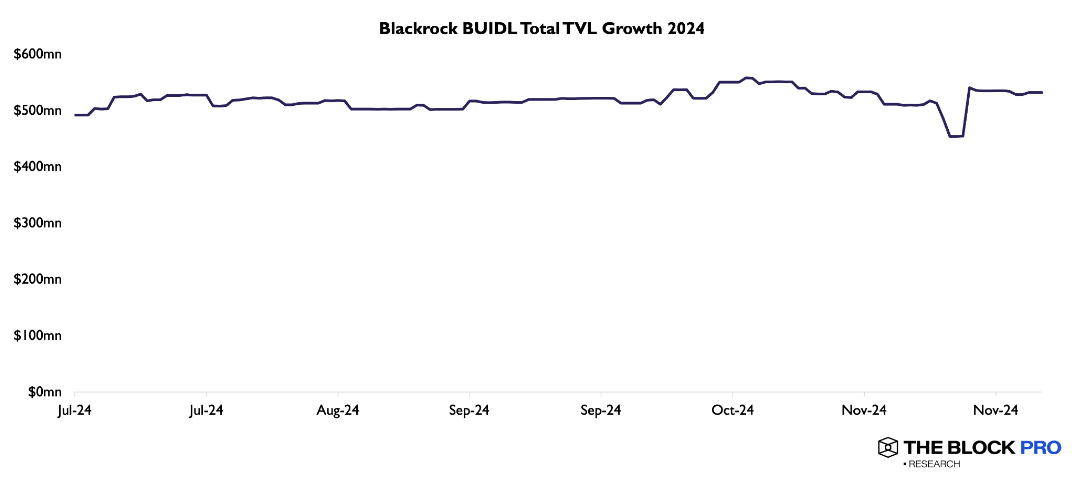

貝萊德的 BUIDL 計劃是 TradFi 進入區塊鏈產業的典範,該計劃推出了一個代幣化的貨幣市場基金,投資於美國國庫券、回購協議和現金,並在多個區塊鏈上進行了部署,展現了 TradFi 機構對區塊鏈基礎設施的認可。

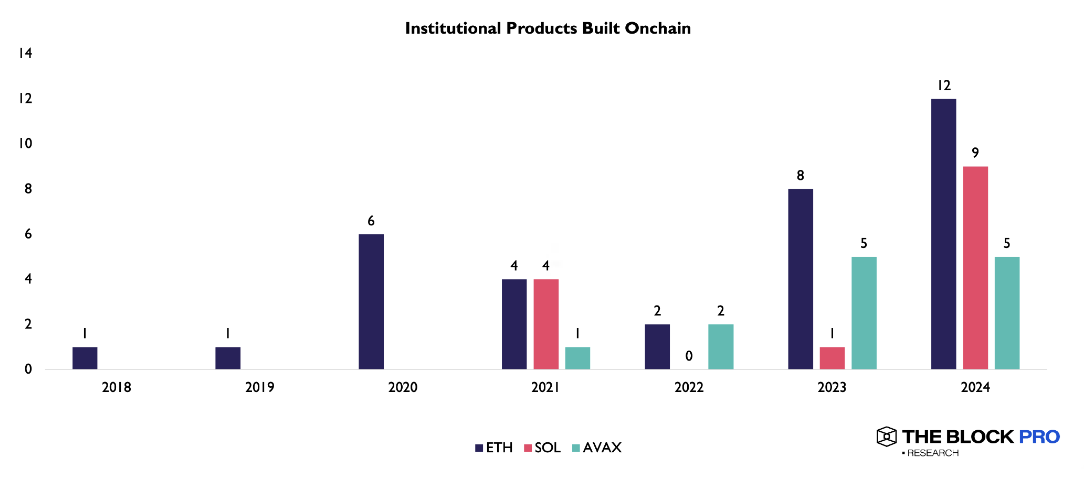

除了 ETF 之外,機構也在探索其它加密貨幣產品和服務,例如穩定幣、質押服務和代幣化 RWA。不同區塊鏈平台在吸引 TradFi 方面各有優勢,以太坊仍然是機構級金融產品的首選平台,Avalanche 適合企業和政府應用,而 Solana 則吸引了高性能交易和投資產品。

機構參與的範圍也擴充功能到了支付、穩定幣和 Web3 等產業,Stripe 收購 Bridge、PayPal 推出 $PYUSD 穩定幣、Sony 成立 Web3 部門等事件都表明 TradFi 正在積極融入加密貨幣生態系。

九、監管

2024 年美國總統大選中,加密貨幣產業成為一股重要力量,通過超級政治行動委員會(Super PAC)投入了 1.35 億美元的資金支持加密貨幣友善的候選人,並取得了顯著成功。川普當選總統後,預計將對美國加密貨幣監管政策帶來重大變革,從而推動產業創新和成長。

川普政府的加密貨幣政策重點包括將美國打造成「比特幣超級大國」、建立國家戰略比特幣儲備、制定全面的穩定幣架構、反對央行數位貨幣(CBDC)以及改革證券交易委員會(SEC)的監管方式。

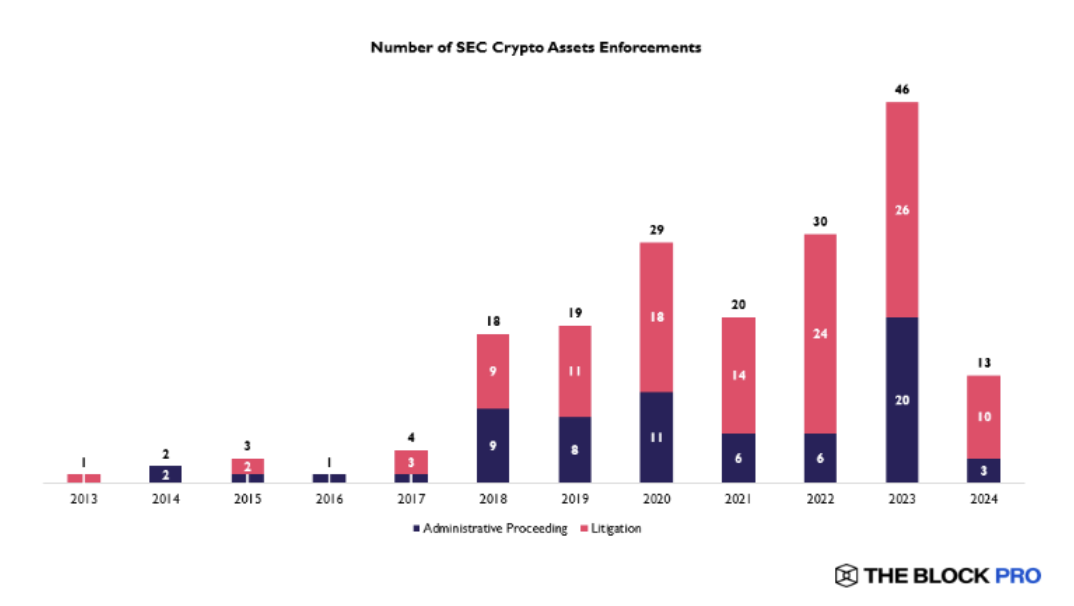

此外,現任 SEC 主席 Gary Gensler 將隨著川普上任總統後離職,領導層的變更也象徵著美國加密貨幣監管的關鍵轉折點,此次領導層的更替為重大監管改革鋪平了道路。Gensler 任期內,超過半數自 2015 年以來的 SEC 加密執法行動發生在其領導期間。

預計川普政府將採取更友善的監管方式,從而促進 ETF 產品、多代幣產品、風險投資、併購和 IPO 等市場活動的成長。此外,政府還將支持代幣化和去中心化自治組織(DAO)的發展,為 DeFi 產業帶來更多創新。

國會也積極推動加密貨幣友善立法,例如《21 世紀金融創新和技術法案》(FIT21)和參議員 J.D. Vance 提出的新法案,旨在為加密貨幣市場提供更明確的監管架構。

業界對此的反應壓倒性地正面,這不僅體現在市場表現上,也體現在機構支持上。支持加密貨幣的國會候選人成功當選,以及來自 18 個州的聯合法律挑戰,反對 SEC 以往的監管方式,顯示出加密貨幣創新正在獲得越來越多的主流接受度。

結論

整體而言,2024 年是區塊鏈產業發展的重要一年,各個賽道都取得了顯著進展。雖然目前多數人都還是關注在迷因和 AI 展望,個人認為已經處於一種不健康的產業發展趨勢。導致整個 2024 年在「創新」方面有一點乏善可陳。不能說完全沒有創新,但論驚艷程度和長久發展性,跟過往幾年是真的有明顯的落差。

不過,我相信隨著今年技術持續創新、更多機構採用和監管環境的改善,區塊鏈產業有望迎來更大的發展機遇。至於許多投資散戶期待的「巨大的牛市」,我自己認為當政府、機構進場的時候,加密產業就不太可能有超越過去紅利的表現了。更遑論現在許多政府正在討論如何課稅。

如果你喜歡這一類 Web3 相關的最新資訊,歡迎點擊下方按鈕支持我。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐