DeFi 是什麼?去中心化金融四大應用場景和領導者

本文節錄自區塊鏈科普網站《鏈習生 Chainee》DeFi 是什麼?DeFi 運作方式、應用場景、投資風險一次看 一文,和你一起概覽去中心化金融。

區塊鏈的出現,讓我們不再需要依賴「傳統銀行」這種中心化機構進行資產轉移,而是可以透過區塊鏈驅動的 DeFi 去中心化金融系統來實現「金融無國界」的理想。究竟 DeFi 是什麼?去中心化金融是什麼?有哪些常見的 DeFi 應用?

本篇文章將涉及 區塊鏈 與 比特幣 的概念,若初學者們對於區塊鏈技術尚不熟悉,可以先閱讀這兩篇科普文章。

DeFi 是什麼?

DeFi 全稱 Decentralized Finance,中文譯作「去中心化金融」。DeFi 泛指使用智能合約技術來運作的金融系統,與依賴中心化機構運作的傳統金融不同,Defi 可自動化執行如轉帳、交易、借貸等金融服務,實現去中心化的金融系統。

用戶使用 DeFi 的交易過程中,完全沒有中心化機構(例如銀行、政府、證券商)或人工審查的介入,是一種開放、透明、任何人都能參與的無國界金融服務。

DeFi 是怎樣運作的?

≣ 什麼是智能合約?

智能合約(Smart Contract)是區塊鏈上程式碼,當程式碼上的特定條件被滿足,就會自動執行相應的動作,和自動販賣機的運作十分相似。

想像一下,當你走到自動販賣機前,你看到了一些美味的零食或飲料,然後你投入了硬幣並選擇了商品,這就像是智能合約的「特定條件被滿足」,你支付了費用,讓機器知道你想要購買東西。

接下來,販賣機開始工作,它檢查你投入的金額是否足夠,然後根據你的選擇,發放相對應的商品,這就像是智能合約的「自動執行相應的動作」。機器根據你的操作,自動執行了你想要的結果。

總的來說,智能合約和自動販賣機的運作方式有異曲同工。前者運行於區塊鏈上,事先設定了特定條件,當這些條件被滿足時,會自動執行相應的動作;後者則是根據消費者的投幣和選擇,自動售賣商品。這種自動化的機制賦予了智能合約在區塊鏈上實現各種有趣功能的能力。

≣ DeFi 運作方式

明白了智能合約是什麼,接下來我們以「借貸」金融服務為例,來解釋 DeFi 運作方式。

假設有一個 DeFi 借貸平台允許用戶自由借入或借出加密貨幣,無需依賴傳統銀行或金融機構作為中間人。該平台利用智能合約——把借、貸雙方的規則和條件都定義清楚,例如利率、期限等——以此來實現借貸功能自動化。

A 想要借入 10 個以太幣。

B 願意借出 10 個以太幣。

A 和 B 都在平台上建立了帳戶,並將他們的擔保資金(保證金、抵押品)存入智能合約中。

智能合約的執行流程如下:

A 在平台上發起借貸請求,借入 10 個 ETH,並同意按照ㄧ定的借貸利率,在一定的期限內連本帶利償付。

智能合約自動檢查 A 的帳戶中,是否有足夠的保證金來借入 10 個 ETH。如果條件滿足,合約就會被執行。

合約將 10 個以太幣從 B 的帳戶轉移到 A 的帳戶,同時將 A 提供的抵押品鎖定在合約中。

在貸款的期限內,A 必須支付利息和償還本金給 B。一旦逾期未還款,智能合約將自動執行相應的懲罰措施,例如沒收保證金。

這個案例中,智能合約充當著借貸過程的中間人,自動實現了借貸交易的執行,而無需第三方的參與。這使得借貸過程更高效、透明,並且在交易過程中不會有潛在的信任問題。

DeFi 與 CeFi 的差異

與 DeFi 相對的概念叫做 CeFi(Centralized Finance),中文譯作「中心化金融」,兩者最大的差別在於「信任的對象不同」。

CeFi 是基於人們對於中心化機構的信任來運作,例如傳統金融中,我們需要依賴銀行、政府等中心化機構作為第三方來使用各種金融服務。

DeFi 是基於區塊鏈的智能合約技術來運作,信任的基礎來自於程式碼(code is law),不需要中心化機構即可使用金融服務。

讓我們同樣以「借貸」來比較 DeFi 與 CeFi 之間的差異:

≣ CeFi 優劣勢

中心化 ❌ 傳統銀行的借貸服務需要中間人(例如聯合徵信中心)參與,這導致了較高的交易成本。

繁瑣的申請流程 ❌ 傳統銀行借貸可能需要填寫大量的表格和文件,增加辦理的時間和手續。

地理限制 ❌ 在某些地區,特別是發展中國家,人們可能難以獲得傳統銀行的服務。

安全保障 ⭕️ 傳統銀行經過監管,且擁有長期穩定的營運歷史,提供更高的安全性保障。

信用評級 ⭕️ 傳統銀行通常有完善的信用評級系統,根據客戶信用狀況提供更適合的借貸條件。

客服支援 ⭕️ 傳統銀行提供專門的客服支援部門,幫助客戶解決各種疑難雜症。

≣ DeFi 優劣勢

去中心化 ⭕️ 透過預先定義好的規則和條件,智能合約能自動執行所有交易,無需中介機構介入,這帶來更大的自主性和透明度;也省下交易時被中間人收取的那些費用。

低參與門檻 ⭕️ 相較於傳統銀行,使用 DeFi 服務不需要繁瑣的表單文件、身份驗證等要求,用戶可以輕鬆地參與。

開放性(無國界)⭕️ 任何人都可以自由平等地加入並使用 DeFi 平台。

高流動性 ⭕️ 由於 DeFi 的無國界特性,全世界的用戶都可以在 DeFi 平台上 24/7 進行交易,這提供了更高的流動性。

技術風險 ❌ 智能合約可能存在漏洞,導致潛在的資金損失。此外,由於 DeFi 缺乏中央機構的監管,一旦出了事情,用戶通常求助無門,使風險進一步增加。

監管合規性 ❌ 目前,DeFi 領域面臨著監管方面的挑戰,缺乏合規性可能導致法律風險,進而限制 DeFi 被廣泛地採用。

操作不易 ❌ 對於幣圈新手小白來說,使用 DeFi 平台是比較進階的操作,包含熱錢包管理、智能合約簽署等,難度較高,更遑論一般從未接觸過加密貨幣的用戶。

*

綜合以上內容,我們透過表格來比較 DeFi 與 CeFi 之間的差異。

DeFi 四大價值

≣ DeFi 價值一:去中心化

DeFi 不依賴中心化機構運作,而是透過智能合約自動執行交易和服務,這消除了信任問題,有效降低了中心化運作所帶來的成本和風險。更重要的是,由於省去了中心化機構的中間成本,所有金融服務產生的利潤都可以回歸給提供價值的用戶,讓用戶享有應有的收益。

≣ DeFi 價值二:全球性(公開、透明)

不分國籍、種族、性別、年齡、階級、財富或政治立場,任何人都擁有使用 DeFi 的平等權利,沒有人被排除在外;此外,所有交易和合約都是公開的,任何人都可以查看和驗證鏈上的交易數據,這增加了系統的透明度和安全性。

≣ DeFi 價值三:低成本、高效率

DeFi 去除了許多中心化機構所產生的成本和手續費,提供了更低成本的交易和金融服務。且 Defi 系統透過智能合約運作,用戶可以隨時進行交易,提升了資產的流動性,也大幅提高了市場效率。

≣ DeFi 價值四:金融創新

DeFi 的發展也催生了一波新的金融產品,如流動性質押衍生品(LSD)和現實世界資產(RWA)賽道,這些創新使得更多價值可以進入 DeFi 生態系統中。

以 RWA 的價值來說,最大的好處是增加資產的市場流動性、使用效率以及透明度。

無論是黃金、不動產、債務、藝術品或所有權等,這些有形或無形的價值,都可以在區塊鏈上以代幣形式呈現。例如 2023 年 7 月,有一位奢侈品牌《百達翡麗》的持有者 抵押了自己的手錶,使之代幣化成為債權憑證,以此成功向陌生人借得 35,000 美元的貸款,類似區塊鏈上的當鋪交易。

這一創舉不僅為債權人帶來更多樣化的資金回收途徑,也為眾人展示了「資產代幣化」的實際應用潛力。

DeFi 應用四大賽道

區塊鏈產業中的 DeFi 應用項目數不勝數,因此我們挑出最常見的四大類 DeFi 應用賽道,分別是去中心化交易所、質押、借貸協議與衍生品協議。

此外,我們還根據數據平台 DeFiLlama 的 TVL(總鎖倉價值)排行,介紹這四大類 DeFi 賽道中規模最大的 Defi 平台。

≣ DeFi 賽道一:去中心化交易所(DEX)

【去中心化交易所】

去中心化交易所是 DeFi 生態系中重要的一員。這些交易所建立在區塊鏈上,運用智能合約技術,使得用戶可以在無需第三方中介的情況下進行交易。

在 DEX 裡,存在多個交易池,這些池子的流動性由用戶提供。我們使用「幣幣交換」(swap)一詞來描述向這些池子兌換加密貨幣的行為,與傳統的掛單交易不同:

用戶在交易池中直接兌幣可以「即時」完成交易,無需等待交易所的確認

而且兌幣時的手續費也會「分配」給提供池子流動性的用戶。

提供流動性將加密貨幣添加到中心化/去中心化交易所的交易池中,以便其他用戶可以在該平台上進行兌幣,這樣的動作叫做「提供流動性」或「添加流動性」。

【去中心化交易所龍頭 Uniswap】

Uniswap 建立在以太坊區塊鏈上,是整個加密貨幣產業裡最大的去中心化交易所(DEX)。

這間 DEX 龍頭由西門子前機械工程師 Hayden Adams 於 2018 年 11 創建,其靈感來自以太坊創辦人 Vitalik Buterin 的 文章 及美國鄉民論壇 reddit 的 討論。

在 Uniswap 上,有一群流動性提供者,他們把加密貨幣投入 Uniswap,這樣就建立了一個又一個的交易池,讓買家可以輕鬆地進行交易,因為他們不需要在現貨市場上找到匹配的買家或賣家。

不同於傳統市場需要「掛單簿」等待交易配對,Uniswap 使用一種叫做「自動化做市商(AMM)」的技術,這是一種智能合約,它能夠按照特定規則調整代幣的價格,讓用戶得以在不同幣種之間自由進行兌換。

Uniswap 是非常去中心化的,任何人只要有足夠的流動性,都可以在 Uniswap 上架自己的代幣,而且不需要支付任何上架費用。這使得 Uniswap 就像一個公共的資源,為整個加密貨幣社群帶來更多的便利和選擇。

≣ DeFi 賽道二:流動性質押(Liquid Staking)

【流動性質押】

質押是一種參與加密貨幣運作的機制,用戶將自己持有的代幣鎖定給區塊鏈驗證人(Validator),一方面為「維護區塊鏈的安全和效率」作出貢獻,同時也可以賺取回報,回報通常是以該區塊鏈的原生加密貨幣形式提供。

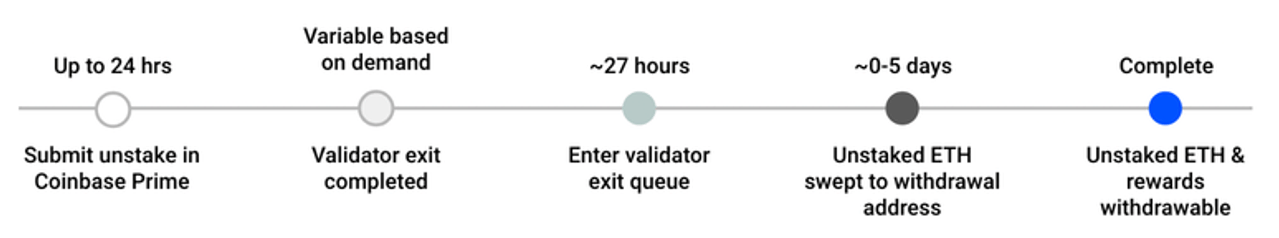

以「以太坊 2.0 質押」為例,參與方式是擁有一定數量以太幣,可以向以太坊 2.0 申請成為一個節點,用戶必須存入(鎖定)至少 32 枚以太幣才能夠參與這項服務。如果想要退出質押(解除代幣鎖定)通常需要等待一週,這樣一來,萬一急需使用資金該怎麼辦?

於是市場上出現了像是 Lido、Frax Finance 這樣的流動性質押解決方案,它們為以太坊和其他區塊鏈的質押者提供資金流動性。

【流動性質押龍頭:Lido】

Lido 是一個成立於 2020 年的平台,它建立在以太坊 2.0 區塊鏈上,由 P2P Validator 團隊創辦。

在以太坊 2.0 的網路中,需要驗證者和節點運營設施,這就是 Lido 提供的服務。Lido 的目標是讓質押變得更加友好和容易,幫助用戶參與質押並釋放被鎖住的資金,增加流動性。

在以前,參與質押可能存在許多問題,例如需要鎖住 32 顆的以太幣,這對於一般用戶來說可能會是個相對高的參與門檻。而 Lido 的服務就解決了這個問題,讓用戶只需投入少量資金就能參與質押,同時也可以隨時取回資金,增加了資金的運用彈性。

具體做法是,用戶質押以太幣(ETH)並以 1:1 的比例獲得 stETH 憑證,不用營運節點也能享受質押獎勵。此外,stETH 不僅可以直接以 1:1 的比例兌回 ETH,還可以在其他平台進行交易,這樣用戶的資金就不會被鎖住,資金流動性得以釋放。

stETH 是 Lido 發行的 ETH 的錨定代幣,其價值與 ETH 1:1 掛鉤。用戶獲得的質押獎勵也會以增發 stETH 的形式發放給用戶。

Lido 目前提供以太坊 2.0、Polygon、Solana、Polkadot、Kusama 等五條公鏈的質押服務。

≣ DeFi 賽道三:借貸協議(Lending Protocol)

【借貸協議】

協議(Protocol)指的是一個使用智能合約提供去中心化交易的市場或工具。DeFi 借貸協議使用智能合約代替銀行作為借貸雙方的中介,讓有閒置資金的用戶貸放資金並賺取利息、有資金需求用戶以一定利息作為代價,順利借出資金。

欲參與借貸協議的用戶,先把加密貨幣存入 DeFi 平台作為擔保,智能合約根據之前定義好的規則和條件,自動媒合借貸雙方,直接向滿足交易條件的借方發放貸款,完全無需銀行或其他中介機構的參與。

常見的借貸協議為 Aave、Compound。

【借貸協議龍頭:Aave】

Aave 協議是以太坊上最大的 DeFi 借貸協議。

Aave 是由芬蘭人 Stani Kulechov 於 2017 年創立(當時名為 ETHLend),並於 2020 年 1 月正式在以太坊區塊鏈上啟動;在當時的傳統金融體系中,借貸服務往往卡著許多門檻和中間環節,包括高利率、昂貴的手續費、以及需繁瑣的文件要求。這些限制使得很多人難以輕鬆獲得公平合理的借貸服務。

而 Aave 的出現就是要解決這些問題,借款人可以直接與資金提供者(貸款人)自動媒合,而不需要透過銀行或其他中介機構,這使得借貸過程更加快速和便捷,並且能夠獲得更有競爭力的利率和低手續費——Aave 的宗旨是建立更公平、透明和開放的 Defi 借貸協議架構,這種精神也在其 Logo 上體現,是一隻「幽靈」的圖案。

Aave 之所以有名,主要因為它首創了「閃電貸」(flash loan)服務,讓用戶無需提供抵押品也可以借錢,只需在「同一個區塊」中完成借款本金及利息的償還,就能順利進行交易。

閃電貸款是去中心化金融世界中一種新型的無擔保貸款,在 2018 年由 Marble 所推出,後來由 Aave、dYdX 普及,其特色有:

1. 不用抵押品:借款人無需提供抵押品。

2. 借貸迅速即時:借款和還款均在同一筆交易中,必須在一個區塊時間完成,否則這筆交易就會被撤銷。

3. 透過智能合約完成:由程式碼設定閃電貸的具體條款,進行借貸。

在一般的借貸關係中,抵押品的存在是為了確保借款人能夠還款。而大部分 DeFi 借貸項目中,並沒有傳統銀行的 KYC 與借款人風險評估,更沒有聯合徵信社來調查借款人的信用,所以確保借款人能還款的方式是要求其提供大於借款價值的抵押品,俗稱「超額抵押」。

而在閃電貸的服務中並沒有抵押品,那麼有辦法確保借款人能順利還款呢?區塊鏈技術使之成為可能:由於區塊鏈的交易必須在礦工將交易納入區塊中,將區塊上鏈,並且大部分節點接受這個區塊後才算確認。

這代表著,在交易成功上鏈之前,一切都是可以被撤銷的;閃電貸運用了這項機制,在智能合約中要求借款和還款必須在同一個區塊被上鏈,解決了還款的問題。

≣ DeFi 賽道四:衍生品協議(Derivatives Protocol)

【衍生品協議】

衍生品是一種依賴於「標的資產」(Underlying Asset)價值變動的合約。

衍生品的價值會隨著某種東西(例如股票、比特幣)的價格變動而調整。雖然不需要真的擁有這些東西,但可以透過簽訂衍生品合約,參與其中,分享這些東西價格變動所帶來的風險和機會。

與借貸協議相似,衍伸品協議也是為了擴展 DeFi 生態系統功能,提供更多像是期貨、期權、槓桿代幣(Leveraged Tokens)、合成資產(Synthetic Assets)等合約,讓參與的用戶有更多交易策略選擇。

常見的衍生品協議有 dYdX、GMX 和 Perpetual Protocol。

【衍生品協議龍頭:dYdX】

dYdX 建立於以太坊上的第二層(Layer2),是一家去中心化的「衍生品」交易所,於 2018 年上線,主要提供「永續期貨合約」和「槓桿交易」兩種交易服務。

和大多數去中心化交易所不同,dYdX 使用了訂單簿模式,讓買家和賣家可以依照自己想要的價格掛單,然後系統會根據這些價格來匹配交易對手。這種設計有助於創造更大的交易深度,也就是說有更多的人參與交易,這樣就能夠更容易找到合適的交易對象。

不過,在 2022 年6 月,dYdX 宣布將在下一個版本(dYdX V4)要搬家了,要遷居到 Cosmos 生態系統。這個決定是因為在原本的以太坊網路上,交易速度變得越來越慢,處理能力不足以滿足 dYdX 日益增長的交易需求。所以 dYdX 希望換一個環境,提供用戶更好的交易體驗。

最近,在 2023 年 7 月,dYdX 已經在 Cosmos 上進行了公共測試,為將來正式啟動鋪路。

除此之外,DeFi 項目所提供的金融服務範圍甚廣,其他還有穩定幣(Stablecoin)、流動性挖礦/收益農場(Yield Farming)、流動性質押衍生品(Liquid Staking Derivatives, LSD)、真實世界資產(Real Word Asset, RWA)、保險(Insurance)、跨鏈橋(Cross-chain Bridge)等,屬於比較進階的內容,本篇將不一一介紹。

🌱 歡迎訂閱【創作者經濟 IMO】電子報。

https://creatoreconomyimo.substack.com/threads

🌱 我在其它平台出沒【Facbook|Twitter|Liker Social|Matters|Medium|vocus 】

合作聯繫:penfarming.writer@gmail.com

🌱 我的教學文與邀請連結

註冊 Presearch |一舉三得的 search to earn 使用心得。

註冊 MEXC|抹茶交易所走跳,兌現 OSMO 與擼羊毛。

註冊 Potato|從 Potato Media 學到三件事。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 选集

- 来自作者

- 相关推荐