京東估值僅9.7倍PE!強勁回購+利潤爆發,是否成爲中概股中的最大黑馬?

投資論點

京東與另一家行業領頭羊阿里巴巴(NYSE:BABA)一道,最近發佈了第二季度的財務報告。儘管兩家公司的銷售業績均未達到市場預期,但京東的報告特別引人注目,公司管理層表現出的自信預示着未來利潤率可能實現翻倍增長。

近期,股市中的中概股表現不佳,市場對這些公司的負面信息也隨處可見。

圖表 A:京東表現不及電子商務同行阿里巴巴,也遜色於全球市場

然而,除了京東管理層對未來的積極展望之外,其在股票回購方面取得的進展也令人意外地積極。

在衆多互聯網零售公司中,京東的前景尤爲令人印象深刻,我認爲隨着利潤率的迅速擴大,京東將迎來增長高潮。

我強烈推薦買入京東。

京東的供應鏈投資扭轉了局勢

在上週公佈的第二季度季度報告中,京東實現了1%的年增長,收入達到2914億元人民幣(約合401億美元)。儘管2023年大部分時間收入有所下滑,但該公司依然實現了增長,儘管增幅有限。然而,這一表現並未使公司的第二季度收入達到市場預期的約4080萬美元。

導致略低於預期表現的主要原因之一是公司的電子產品和家用電器產品類別的收入收縮,同比下降了4.6%,約200億美元。管理層在年初就警告說,如果將這一類別的表現與去年同期11.4%的增長相比,將會出現收縮。同時,管理層還警告說,他們今年不會在618電子商務購物節追求折扣和補貼計劃。

然而,一般商品類別的強勁表現則抵消了電子類別收入的收縮,銷售額同比增長了8.7%,達到122億美元。

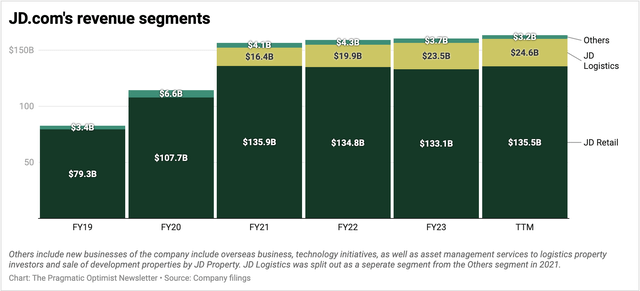

在部門層面,京東的零售部門收入增長了1.4%,達到2571億元人民幣(約合354億美元),這表明從TTM基礎上看,收入有所增長。如下圖 B 所示。

附件 B:京東各分部收入,包括分部間收益

然而,京東的物流部門纔是過去幾年京東增長的催化劑。第二季度,京東物流總銷售額增長 7.7%,達到人民幣 442 億元,即 61 億美元。

京東在擴展其供應鏈業務方面的投資對於提升其一方業務(直接向買家銷售產品)和三方業務(商家利用京東的基礎設施向京東的買家銷售產品)的效率至關重要。

管理層不僅注意到更多商家在其三方平臺上的入駐,還看到“我們平臺上從三方商家購買的活躍買家的年增長加速,使我們第二季度的三方訂單量同比增長超過20%,是過去兩年中增長最快的一次。”

第二季度,市場、營銷和物流服務收入增長 6.3%,主要得益於公司物流服務的高效性。此外,京東零售部門還能夠利用京東供應鏈效率和擴張帶來的協同效應,管理層報告稱,京東零售從 3P 商家獲得的廣告收入實現了“兩位數增長”。廣告收入的強勁增長讓管理層有足夠的信心相信,他們的 3P 業務將在今年下半年取得更強勁的業績。

當被要求解釋他們堅定信心的理由時,管理層是這樣說的:

我們預計,隨着第三方 GMV 繼續增長,佣金收入將在下半年恢復增長。而第二季度的廣告收入增長速度快於 GMV,廣告是商家對平臺表現的迴應。

因此,我們一直在增強我們的廣告產品和模式,幫助我們的品牌和中小企業商家在我們的平臺上發展業務。我們相信這反過來會爲我們帶來更高的廣告收入。

京東利潤率強勁增長奠定未來發展方向

這正是京東的前景開始變得更具吸引力的地方。

京東第二季度調整後每股美國存託憑證收益爲 1.29 美元,超出預期 42 美分,同比增長 74%。相比之下,阿里巴巴調整後每股美國存託憑證收益爲 2.26 美元,超出預期 17 美分,同比下降 0.6%。京東的 GAAP 淨利潤爲 17.4 億美元,即每股美國存託憑證收益 1.13 美元。

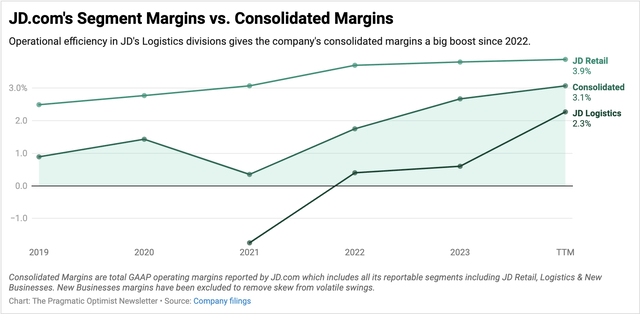

京東淨利潤增長率超高的原因之一是管理層表現出的強大運營槓桿,自去年年初以來,運營收入一直以非常強勁的兩位數增長率增長。這使得管理層自 2021 年以來實現了 272 個基點的營業利潤率,在計入京東第二季度業績後,GAAP 營業利潤率目前按 TTM 計算爲 3.1%,如下表 C 所示。

圖表 C:京東利潤率上升預示其前景良好。

到目前爲止,京東零售部門實現的營業利潤率擴大對公司至關重要,因爲它佔京東綜合營業收入的絕大部分。

然而,隨着管理層在京東物流業務中釋放的額外運營槓桿,如物流業務利潤率增長 410 個基點所示,京東綜合營業利潤率的提升非常明顯。

正如我在上一節中提到的,管理層預計第三方廣告等領域的收入流將增加,這隻會爲利潤率增長增添更多火力。由於公司受益於第三方業務的規模,這一前景只會進一步加速其淨利潤率。

管理層在未來的指導中明確了這一點:

我們的中長期目標是實現高個位數的利潤率,我們對實現這一目標充滿信心。我們的主要增長動力包括平臺生態系統的增長、品類組合優化以及各品類利潤率的提高。

隨着我們業務和運營效率的不斷提高,我們相信長期來看我們將實現高個位數的利潤率。其長期盈利能力將由我們強大的市場地位和對用戶體驗的關注所支撐。

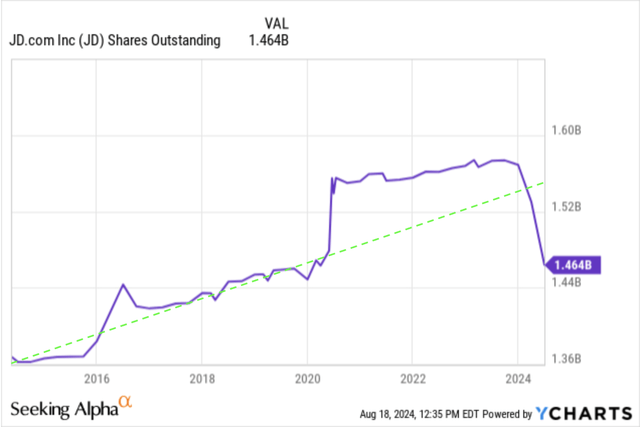

進一步爲這一前景錦上添花的是其股票回購計劃的強勁進展。今年早些時候,管理層宣佈了一項股票回購計劃,即“在未來三年內回購價值 30 億美元的公司股票”。如果他們決定在宣佈時執行回購計劃,這將導致公司回購約 7.7% 的公司市值。

在第二季度電話會議上,管理層透露他們已經回購了價值 21 億美元的股票,並且可能回購更多。如果管理層以目前的水平部署 70% 的回購授權,他們可能已經看到了京東股票的巨大價值。在我看來,這表明了高度的信心,公司盈利表現強勁,前景光明。

圖表 E:京東管理層自今年年初以來已執行了 30 億美元回購計劃中的 21 億美元。

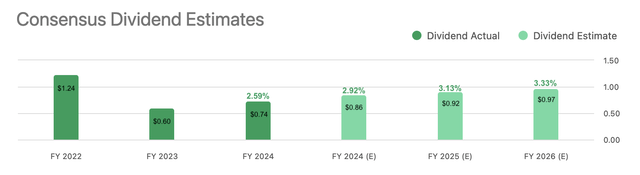

值得注意的是,管理層正在回購股票,該公司的資產負債表強勁,股息收益率可觀。京東雖然負債約 119 億美元,但持有約 116 億美元的現金和等價物,另有 162 億美元的 ST 投資。同時,該股的股息收益率爲 2.59%,預計到明年將超過 3%。

圖表 F:京東的股息前景(以普遍預期計算)。

估值表明京東有強勁上漲空間

有幾種方法可以對京東的股票進行估值,每種方法都指向明顯的上漲空間。

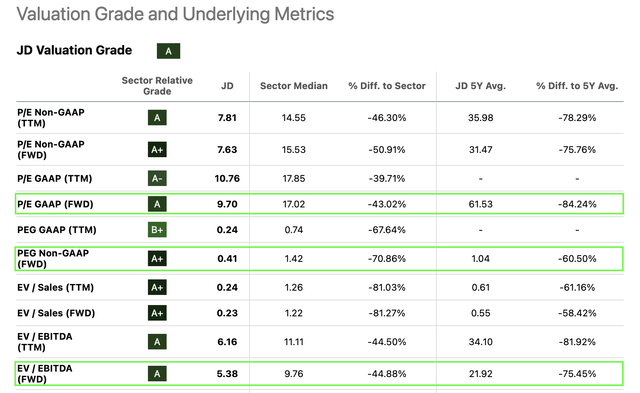

首先,將京東的估值水平與其自身的歷史和所處的行業進行比較。

圖表 G:京東的估值指標顯示出強勁的上漲空間

以目前 GAAP 預期市盈率爲 9.7 倍爲例。與行業估值水平相比,這一價格看起來非常便宜,且比行業估值低 43%。京東的股價也比其自身相對估值水平低 84%,如上圖 E 所示。

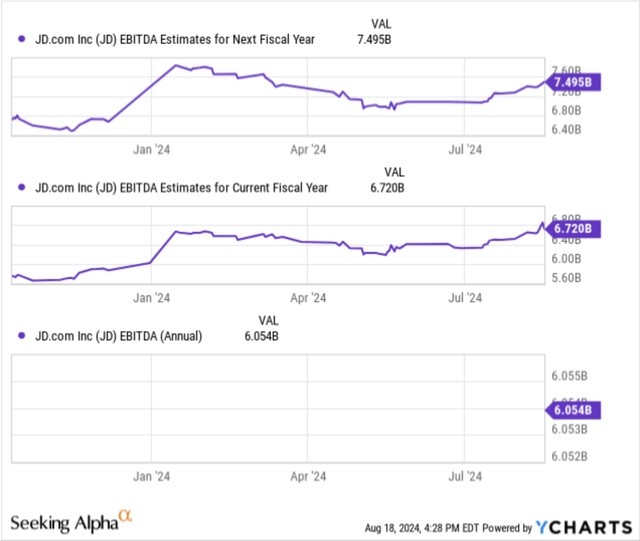

此外,將京東的估值與MSCI中國指數的前瞻市盈率9.1倍做比較也是一種合理的評估方式。鑑於京東預計在2024年和2025年的EBITDA增長率分別爲11%和11.5%,其前瞻估值極具吸引力。

圖表H:預計今年和明年京東的EBITDA平均增長11.3%。

風險及其他需要考慮的因素

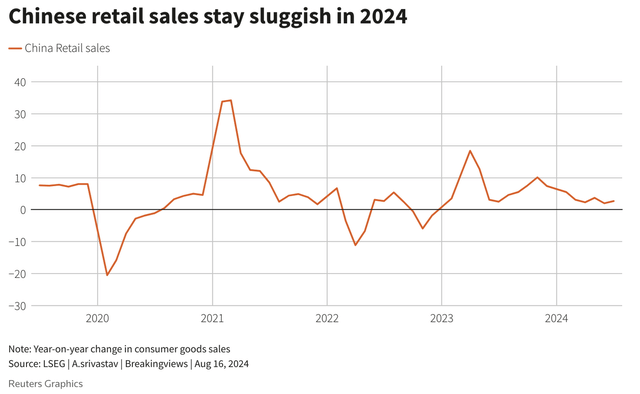

全球宏觀經濟的不確定性,特別是國家內需的疲軟,壓低了包括京東在內的大多數中概股的估值。

在我看來,零售銷售尚未真正啓動,但預計在2024年將比自2020年以來的不穩定趨勢好轉。這是投資者對股票持續悲觀的主要原因,京東目前的估值在很大程度上已經反映了這種悲觀情緒。

圖一:2024 年零售額復甦仍緩慢

阿里巴巴和京東管理層爲重振增長所做的努力正顯示出強勁的復甦跡象,我相信京東將從這一上升週期中受益。

競爭是京東一直存在的另一個因素。我之前曾指出,京東正受益於其 3P 平臺廣告收入的激增。在上週阿里巴巴的財報電話會議上,他們的管理層宣佈了一款名爲“全戰推”的競爭廣告產品。由於該產品推出初期,目前尚不清楚其全部影響。

總結

從當前水平來看,京東股票極具吸引力,特別是隨着公司利潤率的增強和頂線增長的迴歸,京東似乎正迎來複蘇。京東正在從其物流業務和商家業務的強勁順風中受益,這些增長率應有助於管理層在中長期提出的利潤率翻倍目標。

基於對公司第二季度報告的分析,我推薦強烈購買京東股票。