《定期定額 vs 單筆投資》完整攻略-看這系列就夠(上-基礎理論)那些理專不曾說過的小秘密

這篇算是上一篇 被動投資存20年退休金的你最後可能還是得看上輩子有沒有燒好香 的延伸。你可能會想,不就《單筆投資》vs《定期定額》理專營業員電視名嘴都講到爛的詞有甚麼好討論?沒錯,光看字面上的意思小學畢業都懂,但是你的理專或理財顧問肯定不曾給你看過兩個不同的投資模式到底會差多遠。說到底重點是要你掏錢出來買產品,口袋夠深當然單筆投資抽傭一次結清,小資族閒錢不夠,沒關係定期定額小筆投資沒壓力回檔還可以逢低承接,是不是都這樣說?

我將透過以下列表,不只數字算出來,連圖都畫給你看你就知道差多少!這個題目將拆成兩個單元,分成(上)理論篇,及(下)實戰篇。如果想收到通知可以到《華爾街浪人》加入電子報或點選追蹤喔!我們開始吧:

先開一個模擬情境出來 「美滿人生ETF指數」

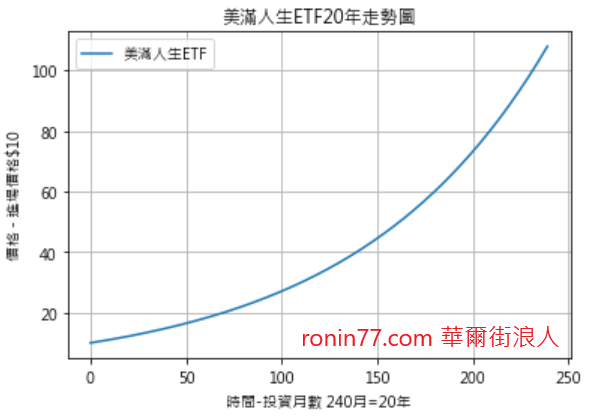

阿浪是個上進年輕人,努力工作攢了一些錢,想投資20年(240個月)當未來退休金,看上了一檔「美滿人生ETF指數」。此ETF指數只漲不跌,每個月保證上漲1%。起始價格一個單位 $10。既然是固定保證報酬那咱們可以偷偷給你看一下未來走勢圖給你看看長這樣。價格從初始第一期10.00到20年後最後一期收在107.847。哇 多麼美好的走勢圖,相信有這種產品任誰都 ALL-IN 外加開槓桿到最大,誰跟你定期定額。

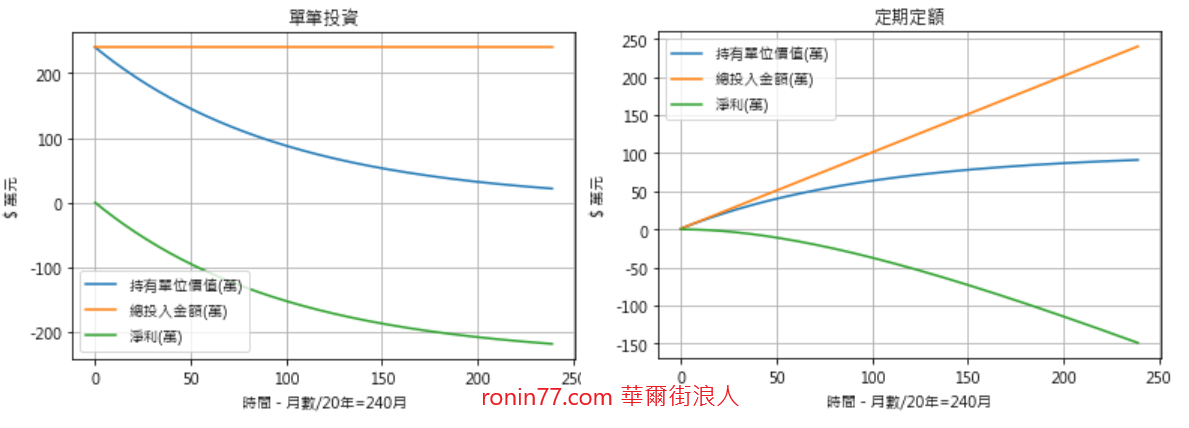

採用《單筆投資》vs《定期定額》個別看起來會是長怎麼樣?

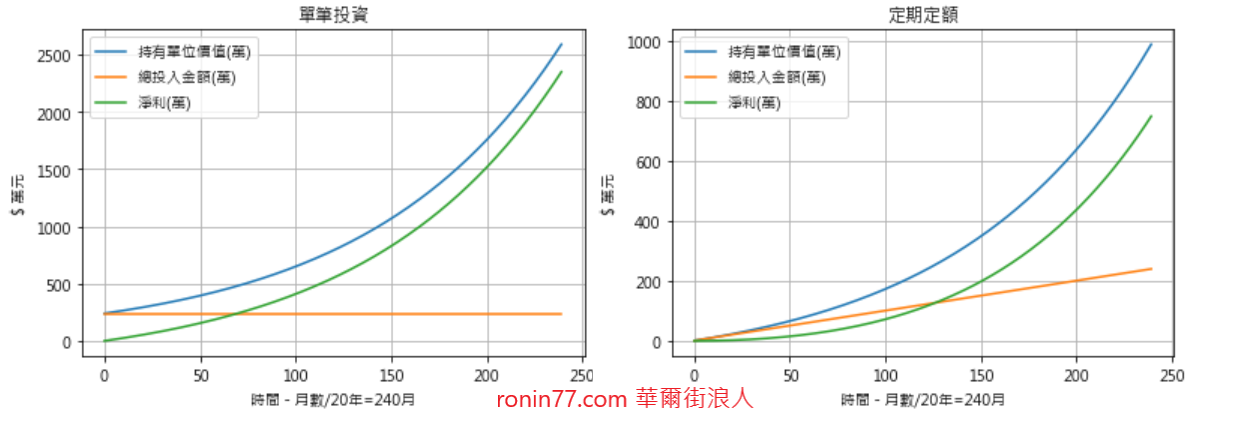

如果幸運的阿浪,手邊就那麼剛好有240萬,當然就一次全下。但是實際上不見得任何人口袋隨時都可以掏出240萬,所以現實點,每個月投入1萬元就當作定期定額條件。咱們來看看《單筆投資》跟《定期定額》各別會是長什麼樣子。

看似好像是差不多吧,這兩邊曲線都彎同個方向,應該還行吧?但真的是這樣嗎?

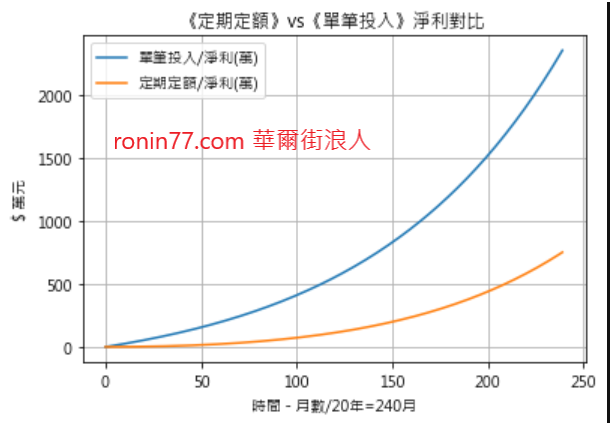

實際上-淨獲利整整差了『三倍』

先送上各別的表格理解一下數字上的差異。單筆投資240萬,美滿人生的情境下淨利達2348萬,而每月1萬定期定額20年,淨利只有749萬。

如果對數字不敏感,沒關係,圖形應該就很容易看得出來淨利的差異了吧。

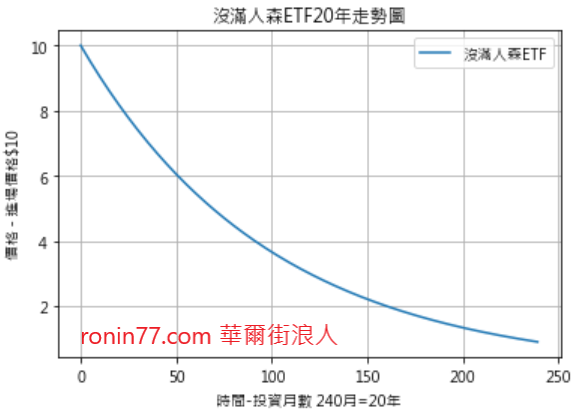

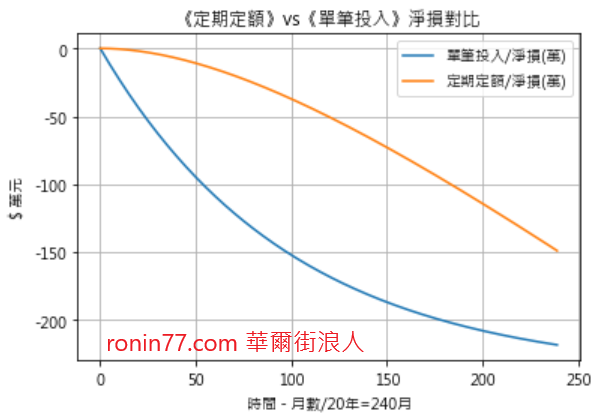

但是如果阿浪不小心投錯了,買到了「沒滿人森ETF指數」。此ETF指數只跌不漲,固定每月跌1%。上面的《單筆投資》跟《定期定額》會變成甚麼樣?

先付上「沒滿人森ETF指數」走勢圖

剛剛對比的圖一樣來看一遍。這圖形好違和不自然是不是看不太懂了,右邊的都開花了。相信理專從沒拿過這種圖給你看過吧。

這時候看數字可能會比看圖容易些

單獨拉出淨損項目做對比,看起來有點像鮪魚肚的圖形。

中場小結 – 進入(下)篇前先喘口氣

經過上述解說,是不是就很容易理解所謂《定期定額》跟《單筆投資》的差異有多少?為什麼理專營業員不會講給你聽,因為怕你陷入選擇困難最後就不買了也賺不到傭金了是不。你是否現在就會開始思考,如果未來市場繼續向上狂奔,那肯定就是得單筆投資啊。但如果你認為市場已經走那麼長的牛市要崩跌了咋辦,是該定期定額嗎?不,我猜你會乾脆不買了就等崩跌抄底。

做個中場小結,基本上在牛市中,單筆投資最大化了獲利將成本壓在最低點,而定期定額則是逐漸將成本給墊高,換句話說將獲利稀釋了。相對的在熊市下跌的情況,單筆投入暴露在最大的風險值裡,而定期定額可以將虧損《稍微遞延》產生如上圖鮪魚肚的圖形。如果時間持續拉長則兩條虧損曲線會繼續往右下靠攏。

上述的「美滿人生ETF指數」模擬情境在現實生活中是不存在的,「沒滿人森ETF指數」也是。資本市場的運作就是隨著經濟循環上上下下的波動,上一篇 被動投資存20年退休金的你最後可能還是得看上輩子有沒有燒好香 的實作舉例中,透過標普500指數70年的數據,區間任何一段20年的數據中,也有那天選之人的20年+1368%,與衰尾道人的20年+61%。但即便如此標普500指數最差的20年也是賺錢的,時間拉長趨勢仍舊是向上代表著美國的經濟力持續成長。你可知日經指數Nikkei 225失落的20年1989至2009可是虧損『-76%』的啊,而且至今都還未收復1989的高點,想想他們多可憐。

所以你可以如何因應呢?我將在下一篇再次透過標普500的數據實作,在最美好的20年與吃土的20年間對比《單筆投資》跟《定期定額》實作的結果,再來討論不同的個人條件當下該如何應對。如果有人也想看看日經指數那失落20年的結果如何,請在下方留言給我。

喜歡我的文章可以在我的部落格《 華爾街浪人》訂閱電子報,也請下方拍手按讚五下喔!謝謝支持!!

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐