【閱讀心得】為何賣掉就漲,買了就跌?:行為金融學教你避開人性弱點,擴大投資效益,實現財富自由!

作者:陸蓉

「經濟越繁榮,裙子就越短」-佐治泰萊

這句有趣的話在說明當股市越低迷,女性裙襬就越長;相反地,女生裙子越短,資本市場就要出現牛市了。因為這是1926年由「美國仲裁之父」佐治泰萊在1926年提出的群邊理論。但沒有得到足夠的論點來支持,

為什麼會出現此說法呢?

因為有心理學和傳統金融學的支持。

在金融學裡面有傳統金融學派和行為金融學派。

此書,就是以傳統金融學和行為金融學來比較,並且點出投資時人性的弱點。

這是芝加哥大學流傳的一個笑話。

在傳統金融學家中,地上不應該會有這麼多錢,也就是在說明他們注重長期的趨勢和規律;行為金融學家是注重實際上有沒有這麼多錢在地上,也就是說明市場不能因為長期來看總是對的,而就不去重視,才會引發金融危機。

何謂行為金融學(Behavioral Finance,BF)?

白話一點來說,人類的心理決定金融行為,這是我的看法。

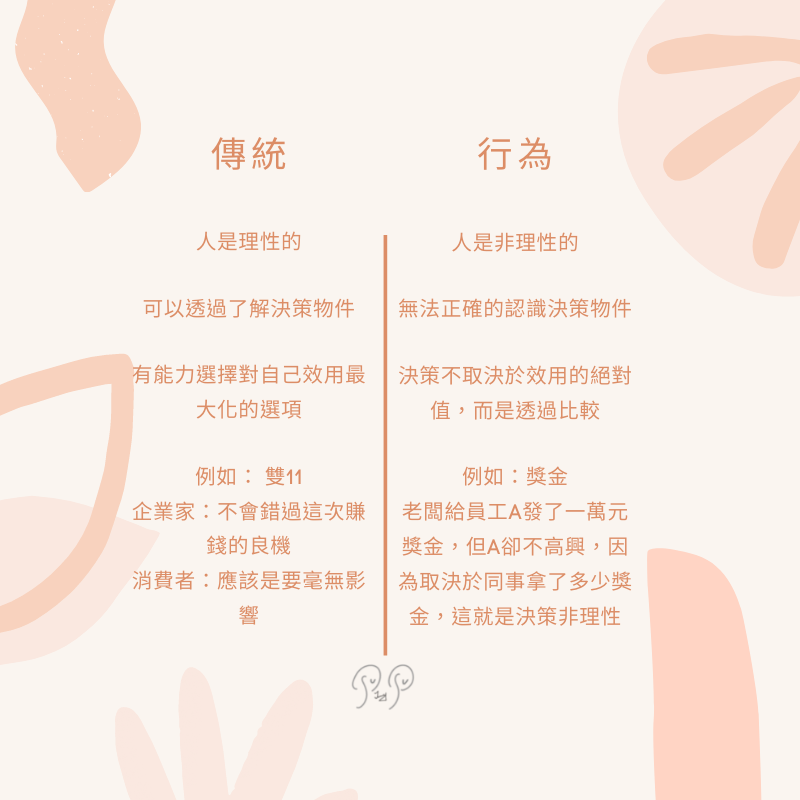

人類是理性還是非理性(p.33)

這時就是來看看傳統金融學和行為金融學的看法。

行為金融學的非決策性又叫展望理論(Theory)。

熊市虧到底,牛市賺不到頂

2020年底到2021年初,股市、加密貨幣飆漲,一堆人為此賺了一波,但隨著疫苗的問世,施打率的提升,慢慢的回調,追高者被套牢,賠的慘兮兮,

你有沒有這種感覺?

我有!我就是虛擬貨幣追高,被套在上面,不過還好還沒賠到本金XD

賭場效應(House Money effect)也叫賭場獲利效應

當錢來的容易時,人們會容易忽略風險。

就像我在玩虛擬貨幣時,跟風賺了點小錢,就加碼越來越多,但卻忘了虛擬貨幣本身的風險是不小的,當下跌時,賠的也很快。

書中建議,關注點不應該在獲利和損失上,而是要克服參考點,不要往後看,而是要「往前看」,就像當初波音股票下跌得慘兮兮時,我就覺得美國肯定不會讓它倒,死守不賣,而現在隨著疫情的開放,波音股票也慢慢的再回漲。

這就是看向未來,根據預期做出決策:預期價格上漲,買入或持有;預期下跌立即止損。 這樣才不會導致上漲時沒賺到錢,下跌時又跟著賠錢。

做股票虧了無所謂,吃飯錢丟了可不行

情況A:

今天如果花了三千元買了一場演唱會的門票,去路上的途中發現弄丟了,

發現售票處還有再售票,那麼你還會再買一張嗎?

情況B:

今天你要去聽一場三千元的演唱會,打算直接現場買票,但途中你弄丟了三千元,購票現場可以刷卡,你還會選擇買票去聽演唱會嗎?

情況A和B同樣的損失金額,但是研究出來多數人再丟了票以後會選擇回家,而再丟了錢以後會選擇還是買票。

這就是心裡帳戶理論

心理帳戶理論

人在做決策時會有一個真實帳戶,但也存在著心理帳戶。

情況A就是真實帳戶的例子,你會覺得票弄丟了,現場再買一張這樣還要多花三千元,已經超過本身的價值了。

而情況B,把現金和聽演唱會價值給分開,你會覺得是錢變少了,而不是聽演唱會的成本變高了。這就是心理帳戶的作用。

看起來是不是很有趣?

回到投資面來看,心理帳戶會很容易使人卻乏長遠眼光,

例如:會想要常常去清點股票,每天看著股票的漲跌,只會讓自身更焦慮,要是預期會漲,就放著偶爾看一下就行,不然看到股票跌,會很有可能握不住就賣出了。

Buy on the rumors, sell on the news.

謠言起則買,新聞起則賣

這就是利多出盡是利空,利空出盡是利多,當有一件事還在傳聞階段,則應該買入;如果已經落實且發佈消息了,則應該賣出。

這其實大家都知道的道理,看到這句時,我覺得是廢話。。。

心理OS: 這只有那些大鯨魚才知道內線消息,我們這些小韭菜都只等著被割。

不過這裡的重點是要告知我們,觀察投資人情緒透過新聞、關注度、輿情與投資決策等資訊,來判斷投資人悲觀或樂觀進而分析預測價格走向。

此書不講技術面,只講心理面

最後,我覺得這本書還不錯,雖然沒講到技術面的問題,但對於投資方面的心理建設有著大大的幫助,再講如何避開人性的弱點來進行投資,且還附贈了97個異象因子供參考,有興趣的可以買書來看看,是滿有趣的一本書,看著裡面的內容,有時會覺得說這是在講我嗎XD