Firstrade美股資產配置2021/7月份檢驗,如何使用美股選擇權來實現低買高賣?

投資人進入股市,心裡想的都是期待著買低賣高,能夠狠狠地賺上一筆,但是事實上卻都是事與願違,買高賣低變成宿命,然後套房是一間住得比一間高檔,我們該如何讓自己清醒一點,該如何扭轉這樣不堪的投資績效?如何使用Firstrade美股選擇權來實現低買高賣呢?

這從來不是一件容易的事,但卻值得投資人奮不顧身的去追求。

Firstrade美股資產配置

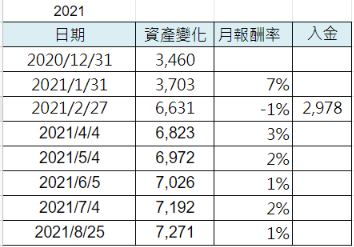

回顧Firstrade美股資產配置 七月份的撿驗,我在七月份對資產配置做出了重大的變革,可能是喜新厭舊,又或是想嘗試不同的資產配置方式,遲了好些時間才寫檢驗紀錄,原因是為了等待有一個明顯的結果再來書寫,總之,我又變了。

我知道,如果六,七月份我沒去變更原本的資產配置,如今的資本利得應該會更好一點,但是,我不後悔我所做的更動,因為,在這多次的實驗當中,我會找到一個最舒服的角度,然後,安安穩穩的躺下,或許睡一個午覺,來一個美夢。

所以,在這次的實驗當中,我又做了什麼呢?

這次我把資產配置的大架構清楚的系統化,我們都知道安德烈‧科斯托蘭尼的雞蛋理論,股市的循環就好像直立的雞蛋,每次的上升(多)與下跌(空),都會由三個階段組成,分別是初升(跌)段、主升(跌)段和末升(跌)段,構成一個多空循環,生生不息。

景氣循環放進雞蛋理論

於是,我把資產配置依循著景氣的循環放進雞蛋理論中,把雞蛋切成四個象限,在第一象限景氣初升段與主升段,配置小型股 IJR ETF ,在第二象限景氣高峰,末升段來時,配置SLV ETF,第三象限景氣衰退初跌段與主跌段時,配置QYLD ETF,第四象限在景氣末跌時,配置TLT ETF 。

第一與第四象限

在第一與第四象限配置了IJR + TLT的組合,會這樣配置的原因是,之前我實驗了IJR + TLT 的3% 實驗,週期定義以季為單位,做3%的再平橫,我持續的進行中,又在第一,四象限當景氣繁榮時,小型股的爆發力,往往並不弱於大型股,因此,我以IJR ETF 與 TLT ETF 作為配置並加以再平衡。(Firstrade美股資產配置2021/6月份檢驗,如何使用3%訊號線,建立有紀律地投資方式。)

第二象限

而當景氣來到高峰時,伴隨而來的即是通膨的升溫疑慮,因此,我在第二象限配置了SLV,並把SLV當資產來看待,輔以選擇權的操作,來獲取穩定的收息,這是這次遲延檢驗的主因,因為我要等待實驗結果,讓自己真正體驗到低買高賣的架構,以這一次SLV 選擇權的操作來看,一開始設定的低買裸賣 Sell Put ,到期時由於價格跌穿過了我的低買價,於是合約真的被執行了,我被迫買進了100股SLV 並收取了Sell Put的權利金,雖然,帳面上SLV是虧損的,但是一開始的買入心態便是設定為資產而持有,心態上也就比較輕鬆與釋懷,所以,接下來便反向高賣Sell Call,也收入了權利金,於是,這樣一買一賣的架構,就是實現了我每月入息包租公的目標。(美股選擇權,記錄一個滴水穿石的現金流計畫。)

這是我利用選擇權來實現包租公的目標,我會繼續實驗並記錄下我的心得。

第三象限

最後,在景氣落入衰退時期,我在第三象限配置了QYLD ETF ,這是一隻很特別的ETF,它有穩定且高達11%殖利率的現金流,在景氣衰退與低迷時,我們知道現金為王,因此,如果每個月持續有現金流進來,是不是會讓你的投資充滿了穩定感呢?(投資QYLD ETF創造每月現金流,慢慢致富也保障退休生活。)

未完待續

有了這四大象限的資產配置,我不再需要買東買西的買東西,我只需要專心一致的去執行,讓系統自已發揮作用,我相信終有那麼一天......

延伸閱讀:

1.簡單事重覆做,如何使用一條均線來避開股市災難?

2.簡單事重覆做,如何使用均線來判斷趨勢與轉折?

3.00692富邦公司治理ETF的大學基金計畫。

4.Firstrade美股資產配置2021/5月份檢驗,如何使用4%法則,達成財富自由。

5.Firstrade美股資產配置2021/6月份檢驗,如何使用3%訊號線,建立有紀律地投資方式。

免責宣言:

本網站所提供資訊僅供參考,並無任何推介買賣之意,投資人應自行承擔交易風險。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!