如何從高資金費率中獲利

原文: https://thesolanagrapevine.substack.com/p/how-to-profit-from-high-funding-rates?justPublished=true by @blockgraze on The Solana Grapevine

翻譯: 拷貝貓 ฅ^•ﻌ•^ฅ (Twitter) | copycat.sol

如果你密切關注加密推特,你可能會聽到人們談論資金費率以及它們如何影響代幣價格。 有些人誤解了它們的預測價值,但交易者或投資者僅僅將它們用作指標可能會錯過非常有利可圖的交易。 自從他們最近推出 PERP 以來,我開始更頻繁地在 Mango Markets 上交易槓桿Swap,這是一個 Solana 上的去中心化現貨和Swap交易所。

由於我已經通過上次回撤降低了風險,因此我將更多的資金投入了資金套利交易。 在過去的幾個月裡,我的平均預期年回報率為 137.48%,代幣價格風險為 0。 以下是它的運作原理。

什麼是 PERP 資金費率?

幾年前 Bitmex 推出了永續Swap合約或 PERP,我相信它是加密領域所獨有的。它們是永不結算且未註明日期的合約。將它們視為對某物價格的合成賭注,在加密領域中通常是指一種代幣。

你可以像現貨或普通期貨和期權一樣做多或做空,但 PERP 合約的獨特部分是交易所將合約與代幣價格掛鉤的方式。為了保持 PERP 的價格接近現貨,合約中包含了“資金費率”。它是按小時或每八小時支付的百分比,具體取決於交易所,可以是正數也可以是負數。

一種思考方式是,當存在大量 PERP 多頭壓力時,利率高於 0%,當存在大量 PERP 空頭壓力時,利率變為負值。當資金為正時,多頭支付空頭,反之亦然。

這意味著如果資金費率為 10% 的年利率(APR),並且我持有 10 萬美元的多頭倉位,我將每小時支付 0.0011%(約 1.10 美元)的資金費。這筆款項將轉移給任何做空同一合約的交易者,與他們的倉位規模成正比。更大量資金的倉位,意味著更多的資金流動。這些美元的支付或接收取決於你在交易的哪一邊。

為什麼這很重要?

首先,如果你進行槓桿交易,新的市場參與者往往會低估高額資金可能增加其倉位的風險。 但我認為真正被低估的知識是如何從中獲利。

我與 Mango Markets 沒有任何關係,我只是非常喜歡這個產品。 因為它們是一個較新的交易所,所以對代幣的需求非常高,尤其是做多 PERP。 由於它是 Solana DEX,因此該操作往往傾向於 Solana 多頭。

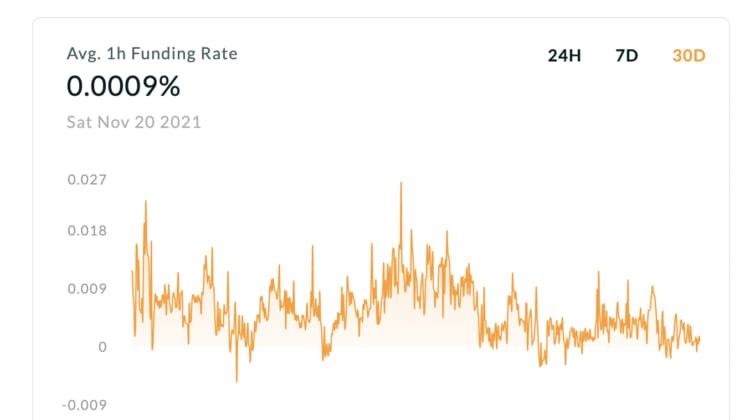

這意味著在過去幾個月中,Solana PERP 資金費率(以及其他新推出的 PERP,如比特幣、ETH 和 FTT)一直非常高。 在我交易的時間裡資金費率(大約兩個月)平均年利率為 57%。

資金費率套利交易如何運作?

在交易 PERP 或任何更複雜的產品時,你需要存入抵押品。在 Mango 上,你最初可以存入 USDC 或 Solana,儘管這也可以換成他們提供的許多其他代幣。現在,當我想利用平均 57% 的資金費率時,我需要做空 SOL-PERP 才能讓多頭支付給我這個利率。 57% 是非常可觀的,但顯然在過去幾個月做空 Solana 的成本會很高,因為 $SOL 的價格上漲而 57% 的 APR 可能無法彌補你的損失。

所以解決方案是讓你的倉位“delta中性”,這意味著你不受任何代幣價格變化的影響。如果我有 100 個 Solana,我可以將它們放在 Mango 中作為抵押,然後用它們在 SOL-PERP 上建立 100 個代幣空頭倉位。現在,無論 Solana 的價格發生什麼變化,我都不受影響。如果它上漲很多,我作為抵押品的代幣的價值也會隨之上漲。如果它下跌,我的 PERP 空頭是獲利的。我在交易的任何一方(現貨多頭或空頭 PERP)每損失一美元,我就會在另一方賺一美元,這意味著我的賬戶總資產永遠不會因價格波動而改變。

然而,我現在獲得的是純粹的資金利潤。只要資金利率保持在該水平,我就可以根據我的 PERP 空頭倉位的總價值賺取 57% 的年利率。以 220 美元的 SOL 價格計算,1,000 SOL 空頭倉位將是 22 萬美元的規模。這意味著我在我的 22 萬美元倉位上每月或每年可賺取 1 萬美元或 12 萬美元,唯一的變數是資金費率是否保持高位。如果它下跌,一旦它對我不再有利可圖時,我可以簡單地平倉。

主要風險是什麼?

在這個簡單的交易設置中,需要注意三個主要的風險。

- 資金費率可能會快速變動。如果資金費率出現負值,就像今年夏天在主要交易所的很長一段時間那樣,你將需要支付多頭以保持你的倉位,而不是相反。

- 還有一些流動性或交易所故障的風險。 Mt Gox 關閉並丟失了客戶資金。從理論上來說,即使是受監管的中心化交易所也會像 2008 年大銀行那樣存在流動性問題,因此去中心化交易所也存在這種風險。

- 第三個可能也是最被低估的風險就是機會成本。如果你有資金進行這筆交易,你也可以只持有 Solana 代幣,並將它們保存在冷錢包中。如果你預計 SOL 今年的交易價格為 1000 美元,那麼 57% 的回報可能不會為你帶來幫助。

不過我發現交易中有趣的是,你可以安全地提高槓桿而且持有 delta 中性倉位比嘗試在像 Solana 這樣波動的東西的方向價格上交易要容易得多。

你如何利用這筆交易?

我使用 Mango Markets,所以我會分享我在那裏的個人數據。對於這種交易,槓桿很簡單。使用保證金購買更多現貨代幣,然後使用更多保證金以相同代幣大小做空PERP。在 Mango 上,根據當前最大允許的現貨保證金限制,我能夠將交易雙方的槓桿提高約 3.3 倍。

基本上,如果我投入 10,000 美元的 USDC,我可以購買價值約 33,000 美元的 SOL 代幣,我可以做空價值 33,000 美元的 SOL PERP。這是你目前可以在 Mango 上獲得的最大倉位,價格因代幣而異。

為了購買 33,000 美元的 SOL,Mango 借給了我 23,000 美元的 USDC。在我進行這筆交易的時間裡,我這樣做的借款利率平均約為 21%。這就是我為借用 USDC 而支付的費用,我需要購買額外的 Solana 代幣。

但請記住,我僅以 23,000 美元的 USDC 借款,而我可以使用同樣的 1 萬美元存款來獲得 33,000 美元的 SOL PERP 空頭。這不會帶來額外的借貸成本。我賺了 57% * 33,000 美元減去我用來借入 USDC 的 21% * 23,000 美元。在 3.3 倍的槓桿倉位上,這為我帶來了每月 11.46% 的回報,在考慮到我的借貸成本後,預計今年的回報率為 137.48%!

我需要小心並監控這兩個比率。因為我支付了這 21% 來提高槓桿率,所以資金略低於這個利率(從技術上講,它可能會更低,因為我的 PERP 倉位比借款更大)使交易無利可圖。

在不確定但看漲的時期,我喜歡用我的部分投資組合進行這種交易來產生收益。我可以為 Mango 提供資金,並騰出時間做其他事情,比如發布文章!

請記住,這是一個需要維護的主動策略,並且沒有固定的回報。事實上,自從最近的拋售以來,利率已經發生了很大變化。截至撰寫本文時,Mango 上的 SOL PERP 資金降至 29.79%,借款利率降至 6.64%。這意味著你將獲得 23% 的預期回報,而不是我在過去幾個月中看到的 36% 。

無論如何,了解基本面是件好事,重要的是要考慮並非純粹定向的策略,因為新市場會創造大量套利機會。

如果覺得文章翻譯得不錯的話請別吝嗇幫我拍個手吧 ଲ(ⓛ ω ⓛ)ଲ (最多可以拍50下) | ^ↀᴥↀ^如果願意請我喝杯咖啡也可以發到 copycat.sol

歡迎加入非官方 Solana中文電報群 討論更多關於Solana生態系的大小事