Gaudi 3 亮相!英特尔对抗英伟达的秘密武器,股价何时反弹?

摘要

英特尔 在 2024 年第一季度的业绩出炉后,不得不调低其预期——这再次让许多人认为 英特尔 是“落后者”。

尽管未能达到未来的指导预期,但总体而言,我们不能说第一季度的业绩很糟糕。

我认为 Gaudi 3 在长期内可能具有竞争优势,特别是在企业 AI 应用中,效率和成本效益至关重要。

英特尔 的目标是到 2030 年成为第二大外部晶圆代工公司,由 AI 机会和基于 20A 和 18A 的强大产品线推动。

我不会过早地放弃 英特尔。我的 DCF 模型在不同情境下显示其被低估了约 18%,这相当可观,值得升级为“买入”。

公司介绍

我在 2024 年 1 月底开始关注 英特尔公司 (NASDAQ: INTC) 的股票,当时股价为 43.71 美元。我的观点很简单:投资者应继续避开这个明显的落后者,因为当时在我看来, 英特尔 只是空谈其计划,而 英伟达公司 (NVDA) 和 高级微设备公司 (AMD) 则是在脚踏实地地工作并不断夺取市场份额。

恰好在 2024 年第一季度的业绩公布后, 英特尔 的管理层不得不下调预期——这当然也让许多市场参与者认为 英特尔 是“落后者”,并且 英特尔 的股价从我发布“中性”评级时的价格下跌了超过 26%。

但是,当 英特尔 的股价年初至今下跌了超过 36%,而 NVDA 和 AMD 在同一时期分别上涨了 91% 和 13% 时,市场对 英特尔 真的公平吗?我建议深入探讨这个话题。

2024 财年第一季度财务和发展

在 2024 财年第一季度, 英特尔 报告收入为 127 亿美元(同比增长 9%),但相比 2023 财年第四季度环比下降了 17%。这一数字达到了管理层指导范围的中点,但未达到 127.8 亿美元的共识预期。非 GAAP 净收益为每股 0.18 美元,而去年同期为每股亏损 0.04 美元,超出了管理层和共识预期的每股 0.13 美元:

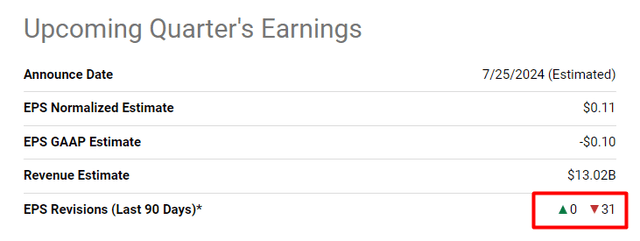

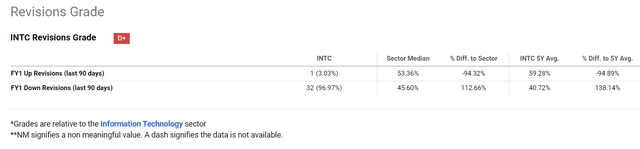

总体来说,我们不能说第一季度的业绩很糟糕。但市场显然不喜欢的是, 英特尔 连续第二个季度未能达到季度收入预期(主要是由于晶圆代工业务的亏损和对其 AI 努力的质疑)。此外,公司对第二季度的预期未能达到华尔街的预期,导致第二季度每股收益预期的大量负面修正:

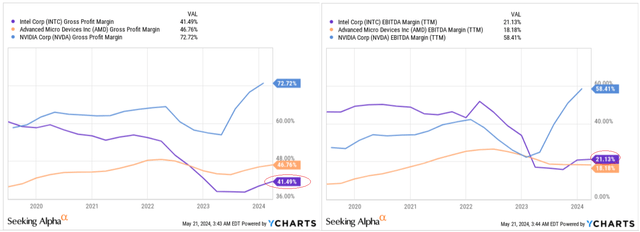

在财报电话会议上,首席执行官 Pat Gelsinger 强调了“成功的费用管理和在长期优先事项上的稳步进展”。然而,一个令人担忧的事实是: 英特尔 尚未在其财务数据中体现出基于蓬勃发展的 AI 趋势的显著影响。尽管做出了许多努力, 英特尔 的毛利率仍然落后于其直接竞争对手—— AMD 和 英伟达 ——后者在我看来,目前仍然更高效地运营:

尽管 英特尔 的 EBITDA 利润率目前略高于 AMD,但它的周期性更强,如上图所示。这引入了额外的风险,使预测更加具有挑战性,并导致股票估值的折扣。

然而,过去的业绩并不总能准确预测未来。尤其是对于 PC 或其他终端市场的半导体等周期性行业。在财报电话会议上, 英特尔 表示预计 2024 年第一季度将是周期的谷底,预计收入将在 2025 年逐步增加。主要的增长驱动因素包括企业刷新周期、 AI PC 、数据中心的复苏以及 Altera 、 Mobileye 和 NEX 业务的周期性复苏。

我们继续认为第一季度是谷底,预计全年和 2025 年的收入将逐步增加,这得益于企业刷新周期的开始和 AI PC 的增长势头。

在最近的重要公司事件中,我们可以注意到 英特尔 的首届“ 英特尔 晶圆代工直接连接”活动吸引了 300 个合作伙伴和客户, 微软公司 ( MSFT ) 成为了其 18A 工艺节点(预计 2025 年)第 5 个客户。 英特尔 还推出了 14A 工艺节点(每瓦性能比 18A 高 15%),采用高 NA EUV 技术,并推出了下一代 Gaudi 3 加速器。

4 月中旬,《福布斯》撰文称, 英特尔 的内部测试显示, Gaudi 3 Llama 2 ( 13B 参数)比 英伟达 的 H100 快 1.7 倍, GPT-3 ( 175B 参数)快 1.4 倍。

推理速度也很令人印象深刻: Llama2 7B 比 英伟达 的产品快 1.1 倍, Llama2 70B 最快快 1.7 倍。特别值得注意的是 Falcon 180B 模型,速度最快可达 4 倍。当然,这些结果是“公司内部测试”的信息——没有公司会公开批评自己的开发。但即使这些结果只有一半属实,我相信 Gaudi 3 在长期内可能具有竞争优势,特别是在效率和成本效益至关重要的企业 AI 应用中。

因此, 英特尔 在财务上可能还不够高效,但它在市场上仍是一个巨大且重要的参与者,不能忽视其在这一阶段影响市场的潜力。

英特尔 的目标是到 2030 年成为第二大外部晶圆代工公司,这由 AI 机会和基于 20A 和 18A 的强大产品线推动。该公司还重新划分了其业务部门,现在分别披露晶圆代工收入和损益,并将 Altera 从数据中心部门中分离出来。公司还在以色列、俄亥俄州和亚利桑那州积极扩展其全球制造设施,部分资金来自政府补助和《芯片法案》。在我看来,所有这些都可能在可预见的未来对利润率产生相当积极的影响。

我们在业务重新划分方面所做的一切都是为了推动更好的决策,这些更好的决策将转化为显著的成本改进,这也应该是推动毛利率的重要驱动力。当然,正如 Pat 提到的,我们很高兴能发布《芯片法案》公告。结合我们对欧盟和投资税收抵免的预期,也将在长期内对毛利率产生重大利好。

根据 David Zinsner 的说法,今年最初将是公司高启动成本的一年(第二季度比第一季度更明显)。这对毛利率造成了一些压力。但随着收入的增加,它们可能会在第三季度和第四季度表现得很好,从而提高毛利率。

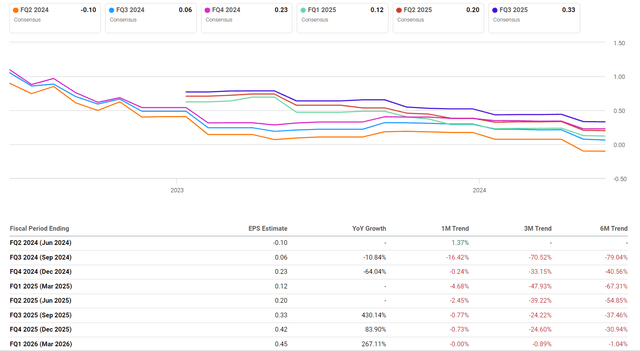

总结 CFO 和管理层在财报电话会议上的评论,投资者应预期 2024 年下半年的利润率数据将比上半年更为积极。然而,在降低第二季度预期并继续大幅下调未来几个季度的每股收益预期后,市场仍处于某种余震情绪中:

我认为这些预期是过度反应。为什么?

根据 Seeking Alpha 的共识数据, 英特尔 在 2024 财年的最后两个季度将赚取每股收益 0.81 美元,这仅比 2023 年下半年高出 15.7%。同样的共识数据还显示, 英特尔 在 2024 财年下半年的销售额应超过 300 亿美元,比去年增长了近 4.55%。由于毛利率应该更高,我认为 英特尔 的经营杠杆理论上应能提供比目前预期更强的提升。

因此,我认为最近对每股收益的悲观修正在中期内过于悲观。目前对该股的压力大大超过了其直接竞争对手——当然,这是有原因的,但在我看来,放弃半导体行业的旗舰之一是不明智的。

英特尔股票的估值更新

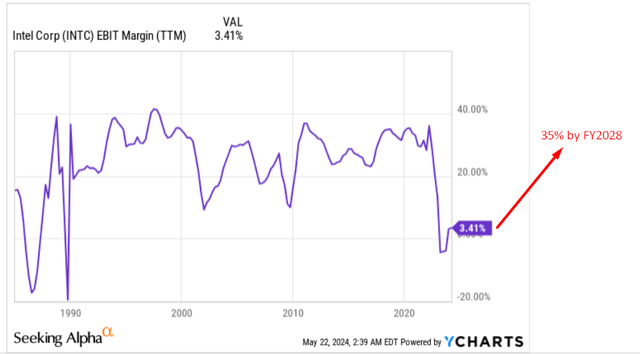

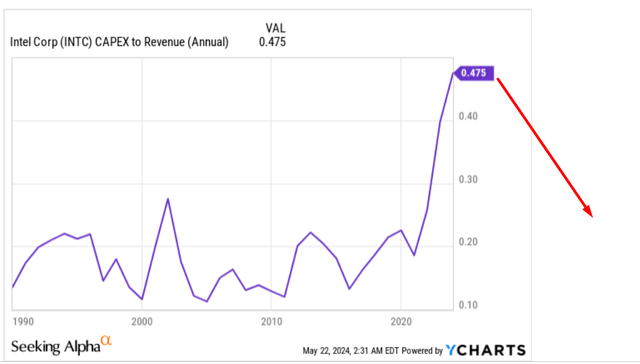

在我之前的文章中,我通过倍数法进行估值。鉴于最近股价大幅下跌,我现在建议使用 DCF 模型来评估公司的公允价值——这一方法旨在判断这次抛售的幅度是否合理。英特尔 的估值应考虑其周期性特点。如果观察 EBIT 利润率的长期指标,就可以清楚未来几年 英特尔 利润率扩展的方向和大致上限。我的预期如下图所示:

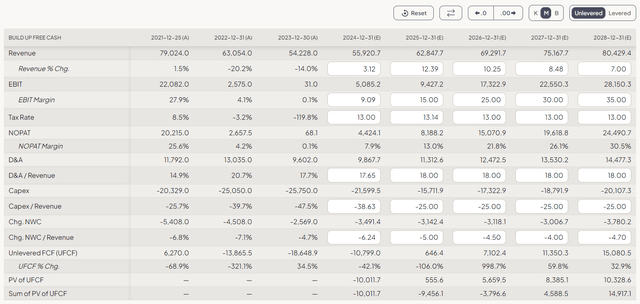

我之前没有提到收入。我的建议是依赖共识预测,因为这些预测来自密切跟踪该行业的华尔街分析师的丰富经验,他们比我更有可能准确预测每股收益和收入的趋势。需要注意的是:我不会使用 2028 财年的 22% 销售增长预测,因为这一共识仅来自一位分析师的预测,可能不具代表性。因此,我将采用 2027 财年的预测(8.48%)并将增长率降低至 7%。

假设未来几年折旧占销售额的比例几乎保持不变,我仍然认为 英特尔 有可能将资本支出占销售额的比例降低(至少到 2028 财年的 0.25)——这也是由于业务的周期性。随着投资开始见效,新的投资周期不再需要相同数量的资金注入用于项目, 英特尔 的收入增长应使这一预测非常有可能实现。

这是我目前对公司自由现金流 (FCFF) 的预测:

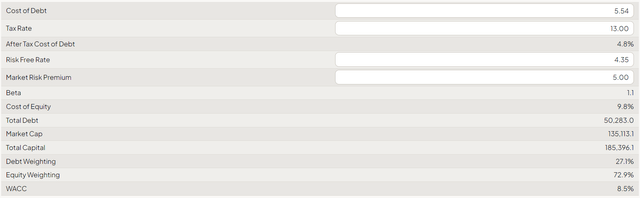

我估计 英特尔 的债务成本约为 5.54%——这是其流动公司债券的到期收益率。假设无风险利率为 4.35%,市场风险溢价为 5%,这使得加权平均资本成本 (WACC) 为 7.9%。这个数字看起来很低,但这是由于 英特尔 的资本结构所致。

如果 FCFF 仅以 3% 的速度永续增长,这将导致每股的公允价值约为 37.5 美元,比当前股价高出约 18%。

因此,我认为我的 DCF 模型清楚地表明英特尔今天不仅超卖,而且被低估了。

需要考虑的风险

我认为 英特尔 的主要风险在于其竞争对手 AMD 的竞争力, AMD 在 PC 和数据中心领域都获得了显著的 CPU 市场份额。如果 英特尔 不能保持其在 CPU 市场的主导地位,那么要重新获得市场的希望将会很困难。尽管 英特尔 自 2023 年初以来已经制定了多个产品策略计划,投资者在面对这些公告时仍应保持谨慎,尽管这些计划为评估公司未来表现提供了明确的里程碑。正如我在之前的文章中所写,公司必须实际证明它应当跻身行业领导者行列,并且真的准备好与时俱进(而不仅仅是说说而已)。

此外, 英特尔 和其他芯片制造商一样,面临潜在经济衰退的风险,这可能导致对半导体的需求下降、库存积压和周期性订单下降。如今, PC 等终端市场的结构性困难已经对 英特尔 产生了很大压力——如果周期未能如预期那样逆转,我们很可能会看到股价进一步下跌。

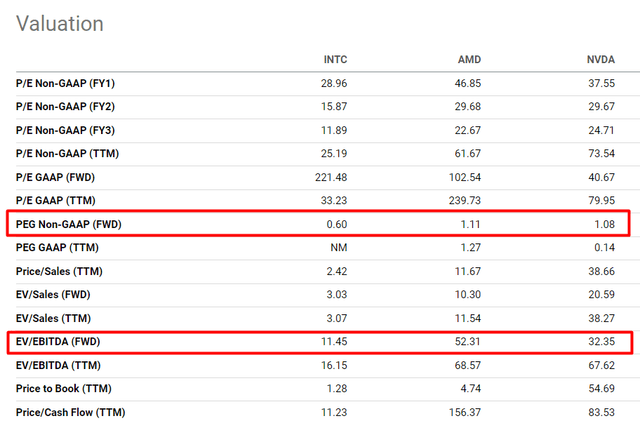

另一个风险是公司的估值。我之前提到 英特尔 的内在价值被低估了,但如果看看 EV/EBITDA 最近几周的变化,这一结论可能会受到挑战:

根据 EV/EBITDA 的动态,我们可以看到尽管股价下跌,倍数在最近几周显著上升。这意味着,在实际上,与企业的价值相比, TTM 基础上的实际 EBITDA 变得不成比例地更小——结果是,尽管股价下跌,倍数却增加了。

因此,这种方式可以更全面地解释 英特尔 的下跌。然而,我们讨论的是 TTM 数据,而不是前瞻性数据。在我看来,未来在确定今天的公允价值时起着更为关键的作用。将 英特尔 的预期 EV/EBITDA 与其成功的同行相比,揭示了 2-3 倍的显著差距,这实际上使 英特尔 看起来确实很便宜。

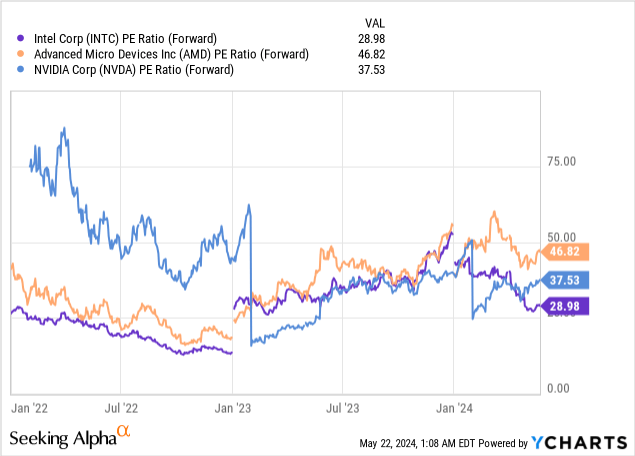

此外,注意 PEG 比率——它的交易折扣远低于 NVDA 和 AMD:

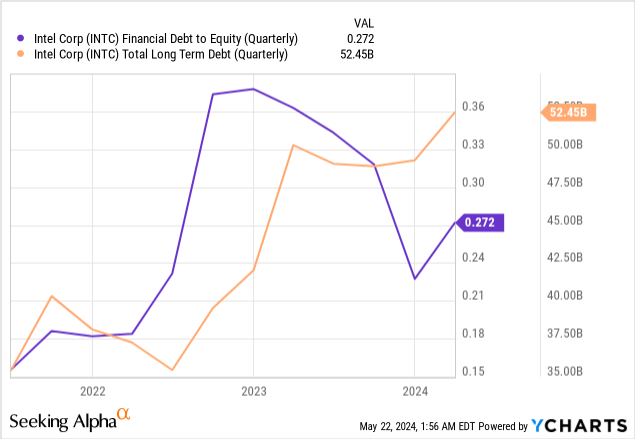

另一个不可忽视的风险是公司资产负债表上的债务增加。尽管债务权益比仍然相当低,但在我看来,债务本身的上升是一个值得关注的问题。

结论

在 英特尔 公布 2024 年第一季度业绩后,其股票再次大幅下跌,这证实了许多人的怀疑(包括我自己): 英特尔 正在落后。尽管 英特尔 达到了销售预测的中点,但连续两个季度未能达到销售目标,并且前景并不乐观,增加了负面情绪。

然而,我认为 英特尔 股价的急剧下跌是反应过度。实际上,情况并没有那么糟糕。是的,公司确实落后于同行,但它仍然有一些项目可以在未来提升销售和利润率。例如,英特尔的新产品如 Gaudi 3 加速器暗示了其在 AI 领域的可能回归。因此,我不会过早地放弃 英特尔。

我的 DCF 模型在不同情景下显示其被低估了约 18%,这相当可观,值得将其评价升级为“买入”。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐