Crypto 投資日記 8/17 - 關於投資最重要的一門課

休息了三天沒寫日記,兩件事,六月以來密集研究總體經濟,看到重要事件接連發生,我有種大戰一場氣力放盡的感覺,我在臉書以及 TradingView 上都盡我所能提醒大家注意總體經濟風險了,現在我可以稍微休息一下了。

另一件事,是一般投資人都不太願意承認的,我操作失敗損失一筆數目不少的錢,這幾天閉關反省中。

先記錄一下總體經濟的重要事件吧,因為這會跟我的操作失敗有關,而我希望讀者可以從我這邊學到教訓。

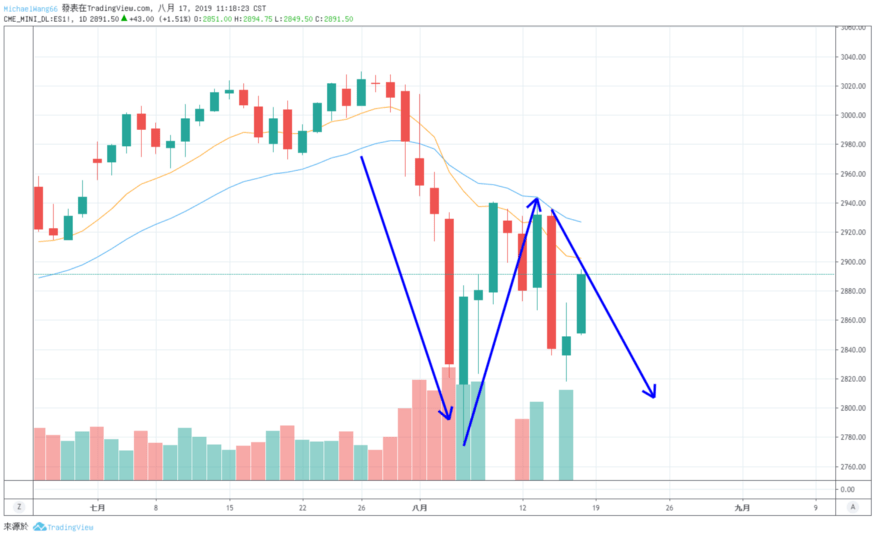

首先是美國股市,自從 7/31 FED 宣布調降利率以來:

- 大跌。

- 止跌反彈,但很弱勢,只到均線 (12/26 EMA)。

- 8/15 確認美債倒掛,繼續大跌。

至此,你可以回頭看我的日記,我的判斷基本上都看對了。同時,我判斷比特幣走勢會與股市相反,因此我根據對股市的判斷而去反向操作比特幣。這邊是否有判斷錯誤,下面會再分析,我想先提一下美債倒掛的意義。

在我學習總體經濟之前,像美債殖利率倒掛 (US Bond Yield Curve Inversion) 這種事我完全沒概念,只能聽媒體講好像很可怕。現在我逐漸明白什麼原因可怕,該怕些什麼東西。

我跟著學習的專家 Alex 他講得很清楚 (Alex 只有 31 歲,但只要是有道之人,即使比我年輕十幾歲,也值得我跟他學習)。他說債券市場 (Bond Market) 是全世界最聰明的市場,管理人們數兆美元資產的經理人們,他們的看法反應在債券市場上。

而目前債券市場在說的是:

- FED 定的現金殖利率為 2%,債券市場不同意,兩年期的債券利率不到 2%。

- 這些頂尖經理人在說的是,FED 你錯了,經濟前景不佳,往前看,現金殖利率不可能撐在 2% 水準 (預期要往下修,以釋出貨幣到市場上刺激經濟活動)。

- 連三十年期公債殖利率都接近目前現金殖利率,這反應了頂尖經理人對長期前景悲觀的看法。

殖利率倒掛的明確定義是:長期債券的利率低於短期債券的利率。通常我們看的是十年期殖利率低於兩年期殖利率。意思是,市場對於長期前景看得比兩年內還要差 (所以才寧願在十年後願意領比兩年後還差的殖利率,因為預期到時候其它資產殖利率會更低)。

近六十年的歷史上,10 次美債殖利率倒掛,9 次後面兩年內美國都接著發生經濟衰退。而在經濟全球化的今天,這不太可能只影響到美國而已,世界大經濟體會互相影響 (例如開啟保護主義而展開貿易戰、貨幣戰爭),進而影響其它較小經濟體,最終導致全球經濟衰退。

最近一次可以參考的例子,就是 2008 全球金融危機 (Global Financial Crisis),但各路專家多認為這次問題會比 2008 年要更嚴重,因為上次還主要侷限在投資銀行出問題,這次全球企業公司債來到歷史新高,而這些公司債主要拿來回購公司股票,一旦股市大跌,將造成公司債務危機,這是其一。

其二,國家級主權債務也來到歷史新高:全球國家總體債務已經來到 300% 全球 GDP。這麼高的債務/所得比,光是要發出利息就已經十分困難,只要全球經濟出現衰退,調降已經接近 0% 的利率,加印鈔票這些手段越來越沒有效果,不難想像接下來就是國家信用破產,債務要不抵銷不還,要不就是拉高稅收,或拉高政府預算,無論哪一種,都將引發社會動盪。

這是為什麼會有專家開始提到現代金融體系終局 (End Game) 的原因。今天我就不在這邊打轉,有興趣又能聽英文的讀者,可以參考訂閱 Real Vision。

回到我對比特幣的操作,在八月初我判斷股市反彈完成步驟 2 之後,應該繼續下跌,而七月中 Facebook Libra 在國會被修理後,美國媒體風向幾乎大轉彎,對比特幣非常看好,因而我判斷比特幣休息過後,會隨著股市開啟步驟 3 的下跌,而開始上漲。

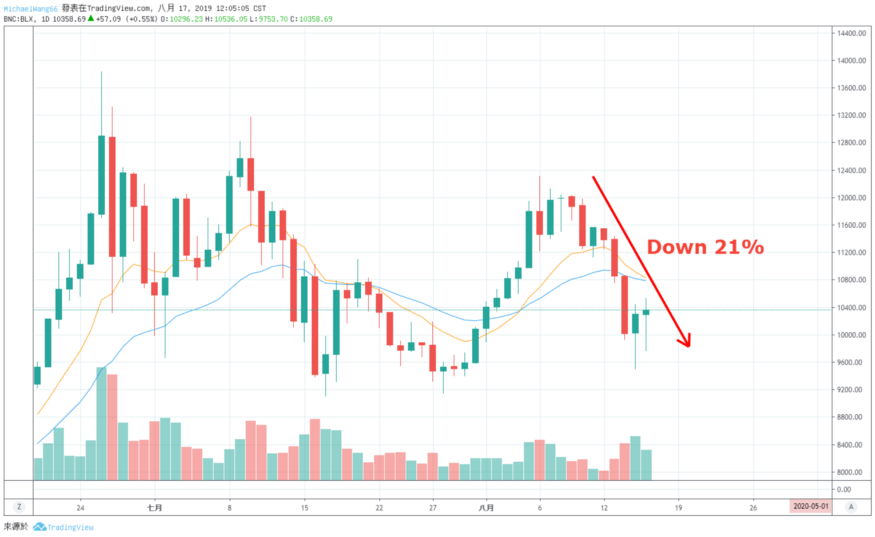

我開始利用槓桿交易 (Margin Trading),在這段比特幣休息的時間,多次進場布局 (買進),然後比特幣接下來的走勢是這樣:

一星期內跌了超過 20%,一開始我還認為只是修正稍微大了些,還繼續加碼。但隨著我開始有斷頭的壓力,我不得不在很差的價位,開始賣出資產以降低槓桿風險,避免被交易所在更差的價位強制賣出 (所謂斷頭)。

我總共損失了超過 20% 的資產,總之是不少一筆錢,我度過了壓力很大的一個禮拜。

然後我找到了這則新聞:比特幣驚現拋售潮連帶影響價格下跌 背後始作俑者是誰?

我心裡想:難怪,是被犯罪組織拿著十萬顆比特幣賣了下來,原來我沒有看錯,是這些人害的,下次我一定能賺回來。

是嗎?我才剛差點失去所有的資產,差點失去這下次的機會。

在差點賠光資產之後,好像命運之神的安排一樣,我聽到了一堂寶貴的課,這是我一生中聽到關於投資最重要的一堂課,不誇張:

講話的人叫做 Ritchie 先生,我不認識他,但我也不會因為沒聽過他而看輕他的話,相反,我也不要因為是認識的名人,就盲目相信名人的話 (我會一直在日記中強調這點,因為現實中我看到太多人因人廢言,因人立言,沒有能力針對話語本身的內容去判斷,自己還不知道。)

Ritchie 先生說投資失敗的人故事都一樣,都會說:下次我要是看對時機就好了。他說成功與失敗的投資人之間的差別,根本不在看不看對時機,只跟風險管理有關。

我們都聽過某人在某個時間如有神助:買進後價格就漲,賣出後價格就跌。我們自己甚至都經歷過這種短時間隨心所欲就能輕鬆賺錢的階段。

這種經驗,會讓我們失去風險意識,然後他保證只要在市場夠久,就會遇到相反的經驗:只要買進價格就跌,只要賣出價格就漲。(這正是我近兩週以來的經歷。)

此時失控的風險,就會把這個人洗出投資市場:他失去大部分的資產,短時間再也回不到市場,即使他的看法後來終於對了,他也沒辦法從中獲利。

為了說明風險控管不像大部分人直覺所想的,他給了一個簡單的例子:想像你手上有 100 塊錢,你有兩次出手的機會,一次會贏 (得到 20% 的利潤),另一次會輸 (失去所有賭注),你會壓多少比例的資金?

一般人的直覺,投入成本越高報酬越高,是嗎?但數學卻告訴我們:投入成本越低,報酬越高…

- 投入 50%:第一次贏,賺到 50 x 120% = 60,本金變 160,第二次還是投入 50%,也就是 80 元,然後全部輸掉,結果兩次下來本金剩 80 元。(第一次輸第二次贏結果還是不變只剩 80 元。)

- 投入 20%:第一次贏,賺到 20 x 120% = 24,本金變 124,第二次還是投入 20%,也就是 25 元,然後全部輸掉,結果兩次下來本金剩 99 元 (還是跟投入 50% 的人一樣賠錢)。

- 透入 10%:第一次贏,賺到 10 x 120% = 12,本金變 112,第二次投入 10%,也就是 11 元,全部輸掉,本金還剩 101 元 (終於賺錢了。)

這邊有個重要的假設,也是大部分人不願承認的,Ritchie 先生說,統計上,無論你是專業投資人還是市場散戶 (俗稱韭菜),成功率就是趨近 50%,也就是跟執硬幣去猜市場走向一樣。

因此韭菜跟專家的差別「只」在於風險控管,完全與看對看錯無關。真是顛覆我既有的想法!

專家懂得該怎麼輸,而讓自己輸掉後,還有機會參與下次賭局,而韭菜很快就輸光手上所有籌碼,甚至欠一屁股債。

至此,我十分震撼於我對風險控管的基本理論如此無知,一段時間反省過後,我做出兩個決定:

- 先處理手上暴險部位過高的問題:為此我必須放棄明顯看到的機會,例如前天 4H RSI 來到今年新低,明明買進好機會,但不准買,因為會讓暴險部位繼續上升,而我優先任務是降低手上暴險部位。

- 分析過自己個性後,認為我需要的調整是:更消極地買進,更積極地賣出。這部分每個人不同,必須誠實面對自己過往記錄,做出相應的調整。因此下次我覺該買了,先停一停,強迫自己等更低的價位再買。相反我覺得還有更高價格可以賣的時候,要更積極在眼前看得到的價格就賣掉。

另外我很幸運使用的是幣安交易所,它只允許 3 倍槓桿操作,其它無論是 BitMEX、ByBit 都開放 10 倍、25 倍、甚至 100 倍槓桿,像我這樣無知的韭菜,只會更快速一無所有,希望讀者能從我的經驗學到教訓。

Bitcoin Tip: 3QqoDDrvWNZs6Gf9ZfD2gdbidhcdKs4kxJ

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐