《定期定額 VS 單筆投資》完整攻略看這系列就夠(下-實戰數據)滿滿乾貨不藏私

在上一篇 《定期定額 VS 單筆投資》完整攻略-看這系列就夠(上-基礎理論) 我們透過虛擬情境分析了《定期定額》《 單筆投資》兩種投資模型的差異性,對獲利及成本的影響,以及不同的市場走勢產出的結果又會如何。在這一篇我將使用實際市場交易數據,透過美國標普500指數、日經225指數及台灣加權指數,分析給你看在真實的投資世界哩,這兩種投資模型又會有甚麼不同。你適合哪種投資模式,以及哪一種市場標的該使用定期定額或單筆投資。話不多說,我們開始吧:

先套入美國標普500由1950年至今的歷史資料

同樣設定條件為:定期定額每月投入1萬元連續240個月(20年),單筆投資一次投入240萬持有20年。由1950-2月開始連續240個月至1970-1月為一期,逐月循環直到最後一期2002-1月至2021-12月,一共624期樣本。對比真實數據下《定期定額》《 單筆投資》淨損益金額及報酬率差異如下:

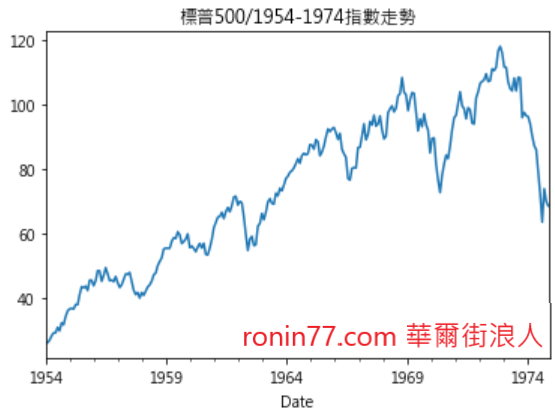

很複雜難懂?沒關係看這個表格就簡單多了,同時附上標普500歷史走勢圖做參考

這些數據到底告訴我們什麼?用最白話的方式告訴你

在歷史標普500數據上,單筆投資的結果『屌打』定期定額。就是這麼的簡單粗暴。。。

- mean(平均值):單筆投資624期數據平均淨獲利816萬/報酬率+340% 。對比定期定額315萬/報酬率+131%。

- std(偏差值):統計學的數字如果不理解沒關係,大致上代表數據散落的偏離幅度。

- min(最低值): 624期數據中最低淨損益及報酬率。差異請參考圖表,我就不再詳述

- max(最高值): 624期數據中最高淨損益及報酬率。差異請參考圖表,我就不再詳述

簡單來說在這70年裡任何一個月,單筆投入持有20年後,結果完全沒有出現過虧損,最低的報酬率都還有+61%。但是相對的,定期定額最差的時期在1954-10至1974-09,呈現淨損-14萬,報酬率-5.8%。相對單筆投資再同時期淨利+232萬,報酬率+96.7%。所以美股那20年走勢長什麼樣?我們擷取出來可以發現指數是由左下向右上逐步墊高,結果1973年底發生了石油危機導致股市暴跌,剛好最低回檔就落在1974年9月。當時如果定期定額20年終於要退休了還真是欲哭無淚。。。

定期定額表現有比單筆投資出色的時期嗎?

有!但是在624期數據裡,只有8期報酬率稍微略勝單筆投資(如下大約都是在2000年科技泡沫高點接著2008/09出現次貸危機,美股10年期間處於區間盤整狀態)。這時候定期定額的你,是否覺得有點哀傷。先別難過,我們還沒到結論,來試試看同樣的分析套用在不同的市場指數看看結果如何再來下結論。

如果套用在日經225指數會變成什麼樣子?

上一篇 《定期定額 VS 單筆投資》完整攻略-看這系列就夠(上-基礎理論)有提到日經指數的失落20年,甚至從1989年的高點滑落後至今還未收復。雖然最美好的1969-1989年間的牛市,定期定額還是比不上單筆投資的報酬率,但是在1989-2009年間的熊市時期,定期定額的虧損幅度相較抵緩了單筆投資的虧損。你可能會問,那如果真遇到這種熊市怎麼辦?我在另一篇 被動投資存20年退休金的你最後可能還是得看上輩子有沒有燒好香 裡面有提到幾個應對方法可以提供參考。其中一個是「用時間換取空間」。你先前可能覺得我是隨便掰的,但其實對應日經指數的熊市情境,只要能再多熬過10年不只回本也轉為獲利了 (指的是定期定額,對於單筆投資遇到這麼大幅度回撤,就真的需要備有另一套資金找尋承接位置降低成本後再繼續等待經濟帶動股市的反轉,才有機會回本)

存股最愛的台灣0050可不可以用? 我用台灣加權指數套給你看

台灣加權指數在Yahoo Finance的數據比較少,只有從1997開始所以只能得出54期的20年連續數據 (0050是2003-6月才上市,數據更少所以我用台灣加權指數)。不過還是可以參考看看。

雖然數據量有差,但是區間的指數走勢差異套用後又呈現稍微不太一樣的結果。很明顯的是,樣本平均值(mean)單筆投資與定期定額落差顯得比較沒那麼大。20年平均單筆淨利225萬,平均報酬率+93.9%,而定期定額淨利170萬,平均報酬率71%。

最差表現期間,單筆投資還出現虧損在 2000-04至2020-03 剛好是疫情爆發對股市影響最嚴重的時候。雖然說只要能夠撐過2020-03月就能一帆風順,但得想想當初2000科技泡沫高點投資的過了20年終於終於終於回本稍微獲利了,卻又碰上疫情,誰知道會不會又得再等個20年。心理素質也得特別強大才能撐下去。不過話說也可能都過那麼久了,看著這筆交易大概也有如雲煙。。

而最大報酬率的部分,相較之下雖然單筆投資最美好的一年還是遠大於定期定額,但相較標普500及日經225卻沒有這麼的懸殊。為什麼?因為大部分的時間 1997-2020 指數是處於相對區間波動範圍 4000-10000點之間,最後真正噴出是在2020-03月疫情後,所以定期定額可以有比較多的時間在低檔波動時期承接降低成本,而單筆買在高點則需較長的時間等到才能延伸獲利曲線。

總結

以上我們分析了《定期定額》《單筆投資》套用在長期多頭牛市的美國標普500指數,牛市轉熊市 (所謂的A轉) 的日經225指數,以及我稱為淺碟型市場的台灣加權指數。在決定你該《定期定額》或《單筆投資》之前,必須先搞清楚以下:

- 掏選的標的是什麼。為什麼我好幾篇文章都用標普500當舉例,除了數據量夠多外,美國市場是全球市場的指標,經濟結構相較健全完整 (搞出次貸風暴,帶頭QE印了那麼多鈔票開玩笑嗎 哈哈哈),強大的體質讓股市近百年來走長線向上的明顯趨勢。未來會不會繼續朝上?我不知道,甚至諾貝爾經濟學家都不見得估的準,但至少到目前都還是全球經濟市場的領頭羊。這種長期趨勢明確向上的市場,單筆投資絕對是屌打定期定額。相對的,投資標的如果是景氣循環型,大波動,或淺碟型的標的,那定期定額可以將較大的虧損風險做遞延。再重複一次「不是不會賠錢」,是「遞延」。基本上標的的內容範圍越廣,越可以達到分散風險的效果 (例如Vanguard VT 全球股票ETF),只是報酬率也會被稀釋掉,畢竟投報率與風險就是成正比的 trade-off。

- 經濟景氣循環以及目前指數的位置。美國市場也是有景氣循環,走了長期牛市也是有休息的時候。最明顯就是2000年科技泡沫後的10年期間,你也可以對比一下美股於2010年到2021年間這段,是否也有點當初科技泡沫後的味道,再去評估目前指數點位單筆投資還是定期定額你所能夠承擔的風險有多少。

- 投入時間長短。我到目前為止的舉例大多都用20年為基準,為什麼?因為大多數人出了社會有了小家庭買房買車大約30-40歲經濟條件較寬裕後,大約也得為退休做準備,20年的時間差不多。當然不只退休規劃,單純投資5年、10年,更長的30年,也沒問題。但如果時間太短,定期定額可能看不出來效益而卡在波動之中,或許單筆投資但金額佔總資產比重別那麼高也是個選擇。

- 口袋有多深。如果你做的單筆投資可能只佔總資產的10%或20%,子彈還很充沛,即便盤勢不如預期你還可以選擇持續持有或是等待更好的點位做低檔承接降低成本。但如果是要押上身家 ALL-IN 的,那還請仔細評估風險。至於口袋不夠深只能定期定額的,那就定期定額吧,長期的投資規劃總比沒有投資規劃來得強。

希望透過這麼詳細的解說,以及實戰舉例後,正在猶豫該定期定額還是單筆投資的你,已經擁有比較明確的想法。如果還有不清楚的地方歡迎以下留言給我討論。

喜歡我的文章可以到我的部落格《 華爾街浪人》訂閱電子報,也請下方拍手按讚五下喔!謝謝支持!!

原文連結華爾街浪人

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐