美元之毒

1971年,美國財政部長曾講出一句世界名言:

「美元是我們的,問題是你們的。」

(It’s our currency, but it’s your problem)

是甚麼問題?

其一,稀釋過去的債務:

按IMF數據,全球的57%外匯儲備是美元或美元計價資產。

外匯儲備是甚麼?

外匯儲備可視為過去本國向外國提供產品或勞務,又或出售本國資產累積回來的財富,另一面就是外國積欠本國的債。意味著美國過去累計欠下近七萬億美元債務。

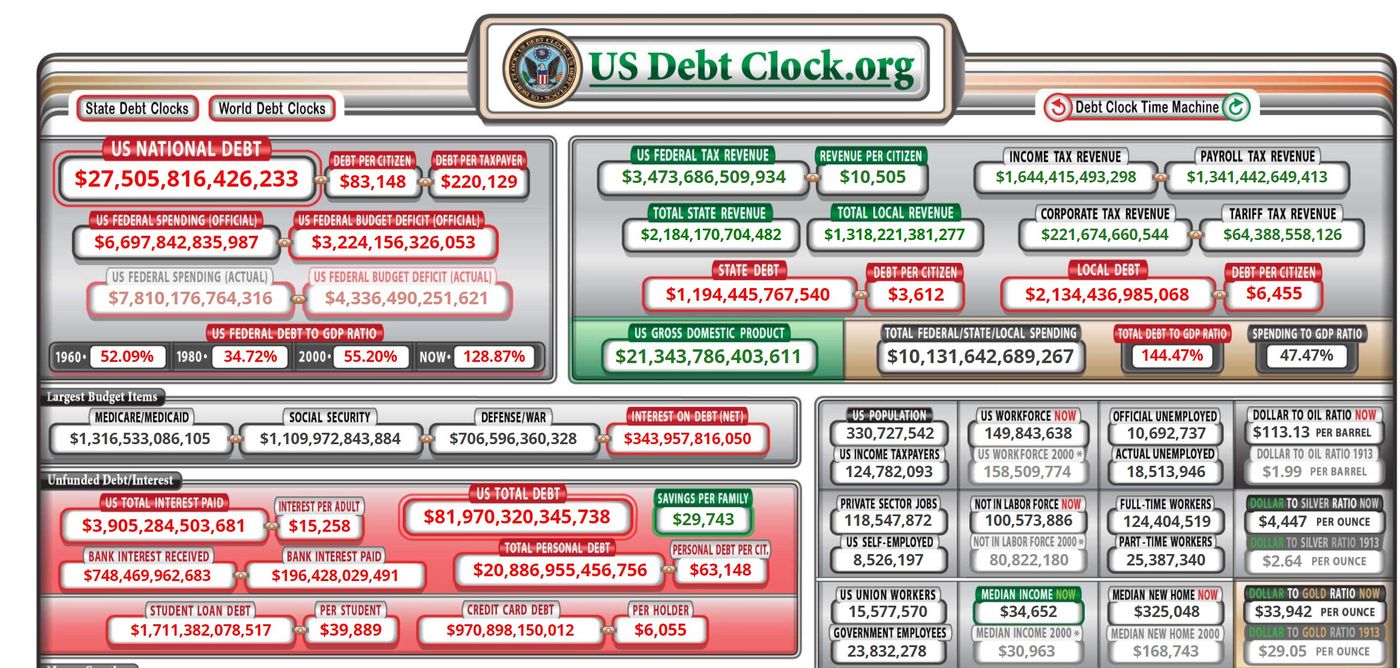

1971年,美國政府停止美元兌換黃金。當時美聯儲資產規模不足一千億美元,期後持續透過購買國債的形式增發美元,流向美國政府,主要用於軍事(如壓制中東)、醫保、社保(失業救濟金的來源)等開支。

2008年金融危機後,美聯儲印鈔大量買入國債及MBS救市(拯救了各大美國金融機構──創造危機的罪魁禍首)。

其後幾年,美聯儲資產規模由約一萬億美元增長至約四萬億。

2020年,美國優先,在前年減稅的基礎下,美國國債在疫情後的幾個月增加了約三萬億美元(與同一期間美聯儲資產負債表的擴張規模匹配);用途包括全民派錢;目前,美國國債占GDP比率已超128%。

美聯儲資產規模由約四萬億急增至約七萬億,每月續增一千兩百億中。

50年間,代表美元貨幣供應量的美聯資產規模增長了超過七十倍。每一次美元的增加,都代表我們及我們父母輩用血汗、時間及淚水累積下來的財富被稀釋了。美元基數增加了,但我們的外匯儲備並不會因此同步增長;除非,他們又用增發的錢,又來消費我們,又來買下我們的資產吧。

其二,制造通脹,拉大貧富差距。

廿一世紀以來,對澳港的大多數適婚年齡人仕而言,都面臨住房越來越小,卻越來越貴的問題,香港尤甚,為了三百呎的小房子,背負廿年以上總收入的負債。是甚麼原因?香港的經濟繁榮的錯?那麼2020年香港經濟這般差,為何樓價依舊?

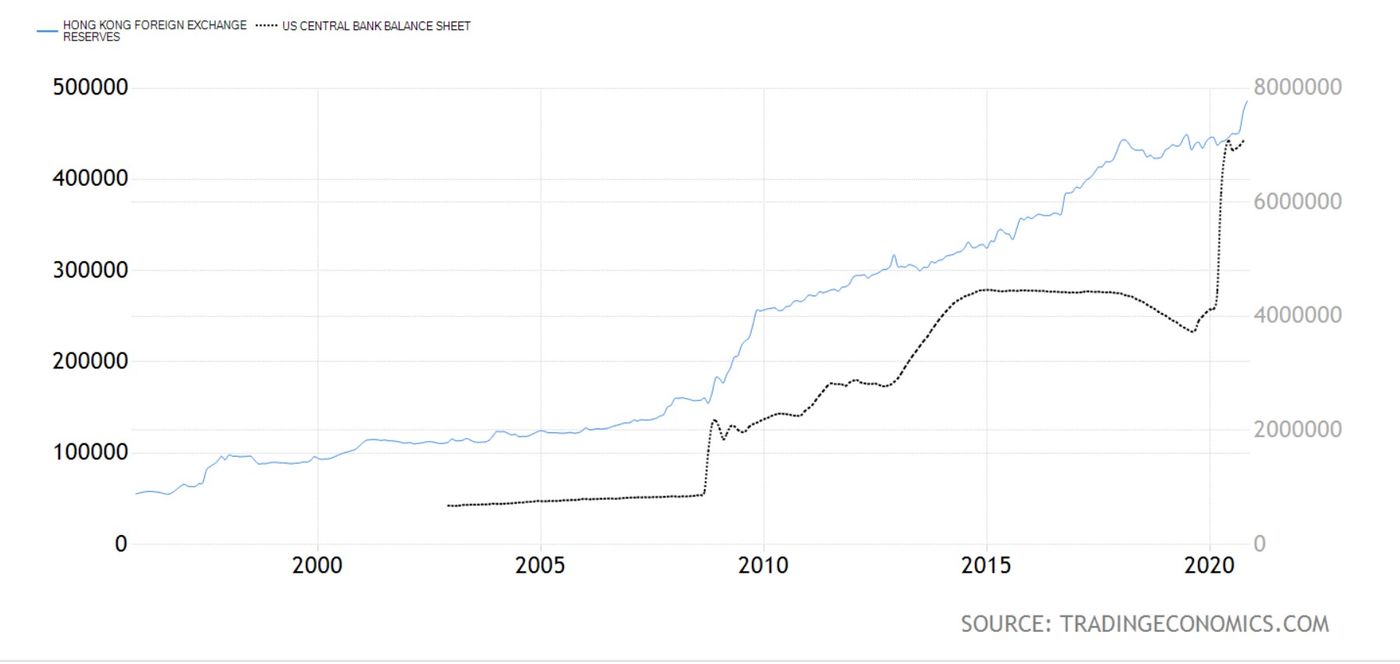

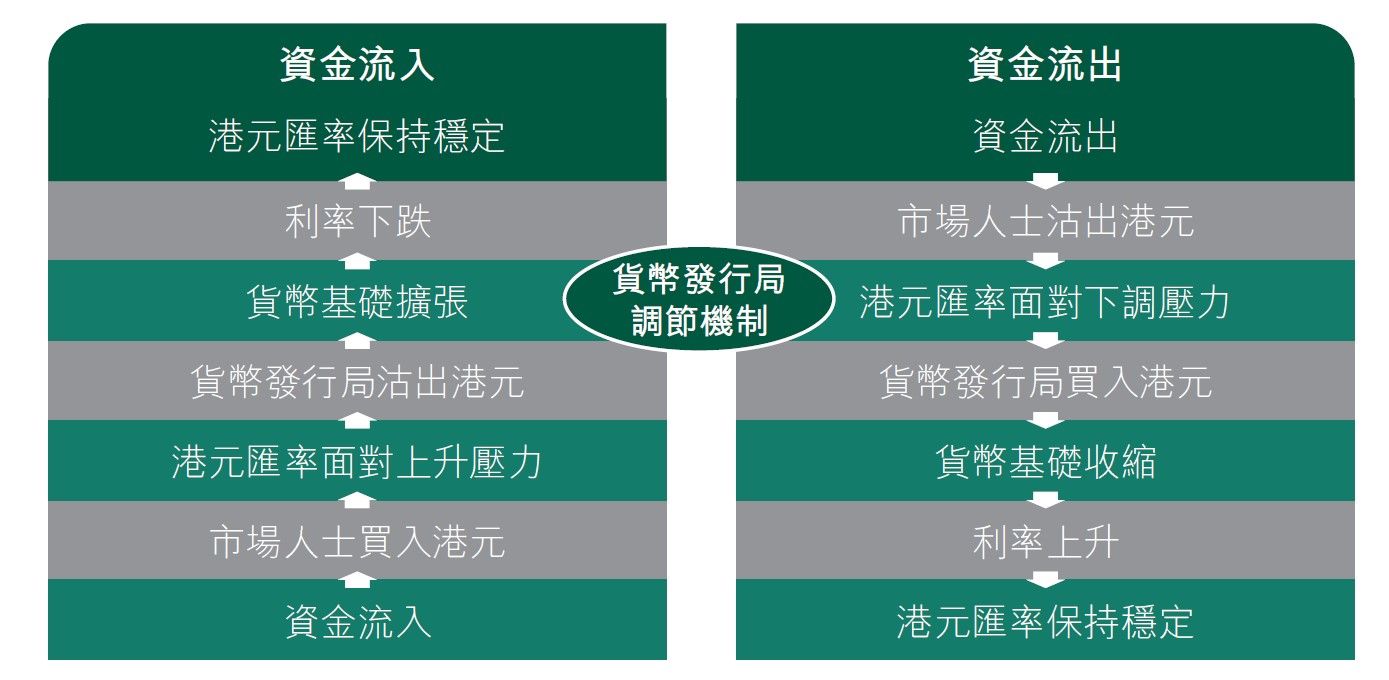

因為聯系匯率制度,港元的貨幣政策必須跟隨美元。在2020年之前的十年,香港經濟一直很好,但受益於制度的負面影響及美元的持續流入,香港政府只能任由資金流入,樓是少的,錢是多的,樓價便無止境地上升,過多的資金才是樓價瘋狂的原兇,2020年香港樓價不跌便是最好的印証。

順帶一提,為何香港股市回報表現近十年這般差?因為眾投行成功在港股場內推行衍生品交易,即牛熊窩輪,股民的錢被吸干了。我們可以從各大財經媒體渠道(包括電視台、電台、報章、雜誌等)每天看到投行投放的廣告、節目、所謂的分析及推介,塗毒股民,這是香港獨有的情況。在鷹看來,這不是金融業的經營,而是賭業,規模比澳門賭業更大,莊家優勢比21點、百家樂更大;但即使是澳門,對賭彩業的宣傳也是有嚴格規管的。現時牛熊窩輪的日成交金額已超百億,佔市場總成交金額比例超過一成;投行,主要也就是外資……

其三,製造危機。

每當美國本土出現經濟或金融問題,美聯儲便會採取貨幣擴張政策,隨後都會引發一輪通脹,然後當美國本地經濟金融恢復穩定後,便會收緊貨幣政策,隨後都會引發其他國家的貨幣急貶、走資潮、主權債務違約等危機:

1988年至1989年期間美聯儲加息,1990年日本經濟泡沬爆破;

1994年至1995年期間美聯儲加息,1997年至1998年亞洲金融風暴、俄羅斯經濟危機;

1999年至2000年期間美聯儲加息,2001年至2002年阿根廷銀行體系崩潰;

2004年至2006年期間美聯儲加息,2006年至2008年美國自我引爆次級房貸,拖累全球;

2015年至2017年期間美聯儲加息並於2018年實行縮表,2018年阿根廷及土耳其為首的新興市場貨幣與債務危機。

2015年起中國亦出現走資潮,外匯儲備由四萬億美元下跌至約三萬億,債務違約的情況亦自此增加;這一點需要由中國央行——人民銀行的資產結構說起:

外匯儲備的形成

在2014年底時,人民銀行資產占比最高的項目是外匯儲備,占比八成以上,至於外匯儲備的構成細項則沒有公告,但可以知道最主要是美元資產。而龐大的外匯儲備是靠多年來的經常帳及金融帳雙順差累積而來的,當中經常帳順差來自對外貿易,而金融帳順差則與中國實行的外匯管制政策關係最大,特別是1994年外匯體制改革之後實行多年的「強制結售匯制度」,在該政策下,企業和個人必須將多餘的外匯賣給外匯指定銀行換回人民幣,因此企業及個人沒有保留外匯及使用外匯的自主權,更沒法利用通過貿易所獲得的外匯對外投資,中國的金融帳亦因此持續出現順差;另外,外匯指定銀行一般會將所得的外匯透過銀行間外匯市場(中國外匯交易中心)出售給中央銀行換成人民幣,這些人民幣也就是所謂的外匯占款;相反,中央銀行購買的外匯也就成為外匯儲備,而中央銀行以人民幣購買外匯的過程也就等同人民幣的發行,相當於人民銀行發行一張票據(人民幣),用以吸收銀行持有的外幣,人民銀行資產及負債規模也就會因此同步擴大,意味者人民幣供應的增加,亦因此在外匯持續流入的過程中,人民幣的供應量也會被動地同步增加。

開放資本流動

而然,中國的外匯管理制度過去20年持續改革,開放程度逐步提高,2008年修訂後的《外匯管理條例》明確規定,經常專案外匯收入可以自行保留或者賣給結售匯金融機構,對外投資方面的管制亦在遂步放寬,QDII(合格境內機構投資者)、港股通、中港基金互認、一帶一路、亞投行等等都是支持國內資本對外投資的渠道。但開放的同時亦引伸了一個可能──資本外流,特別在美聯儲2015年開始加息週期起,中國人民銀行的外匯資產自此持續減少,至2016年底跌至近三萬億美元水平後才漸見平穩。

資本外流的影響

鷹認為這也是當年起中央政府實行殊多措施控制資本流向境外的主因之一。正因過去人民幣供應被動地大幅增加的主因是外匯儲備大幅上升,因此在貨幣乘數本已不低的情況下,外匯儲備在短期內大幅減少近四分一,便會收緊市場的資金鏈,令市場從主動借貸(盈利目的)變為被動借貸(生存目的);這亦引致了近年中國企業債務違約情況增加。

為此,人民銀行採行了諸如降息降準,逆回購、短中長期借貸便利等多項應對措施以增加貨幣乘數的可上升空間及補充人民銀行的資產,配合中央政府控制資本外流,苦苦堅守;守來了特朗普上任、貿易戰、香港亂局、華為中興被制裁,也都守住了,再來個肺炎疫情,原以為守不住了,怎料因禍得福,成了美國新一輪QE的導火線,國內某經濟學家稱此為國運,鷹心感認同。

但美國的打壓仍未完結,近月持續用各種借口打壓中國企業,意圖已無容置疑;雖然美國暫時無法停止增加貨幣供應,其生產力下降進一步加大對中國商品的需求,近月各大碼頭集裝箱供不應求的情況最能體現這點;然而國內亦必須好好利用這次國運,調整結構,整治以房地產行業為首的債務問題,以備戰美聯儲下一輪加息週期及美國的其他手段。

「美元是你們欠下的債,問題是我們如何討債。」

投截道—鷹

於2020年12月21日 澳門

2021年1月刊登於澳門《CASH3》創富經濟雜誌