20240627复盘:英伟达减持潮引发市场关注,苹果链及军工板块迎机遇

英伟达,这次不一样?

一、“老大”黄仁勋带头高位减持,5天套现5.7亿元,此外包括CFO、执行副总裁在内的大量高管也在减持。数据显示,今年内英伟达的高管和董事们套现总金额约合人民逾50亿元。

二、高盛分析显示,在英伟达短暂成为全球市值最高公司的一个月里,对冲基金前所未有地“大规模”抛售科技股。

高盛的主要经纪商数据显示,本月对美国科技股的净卖出量势将创下2017年以来纪录最大。对冲基金抛售最多的是半导体和半导体设备股,其次是软件和互联网股。

这次是否不一样?

二、市场热点

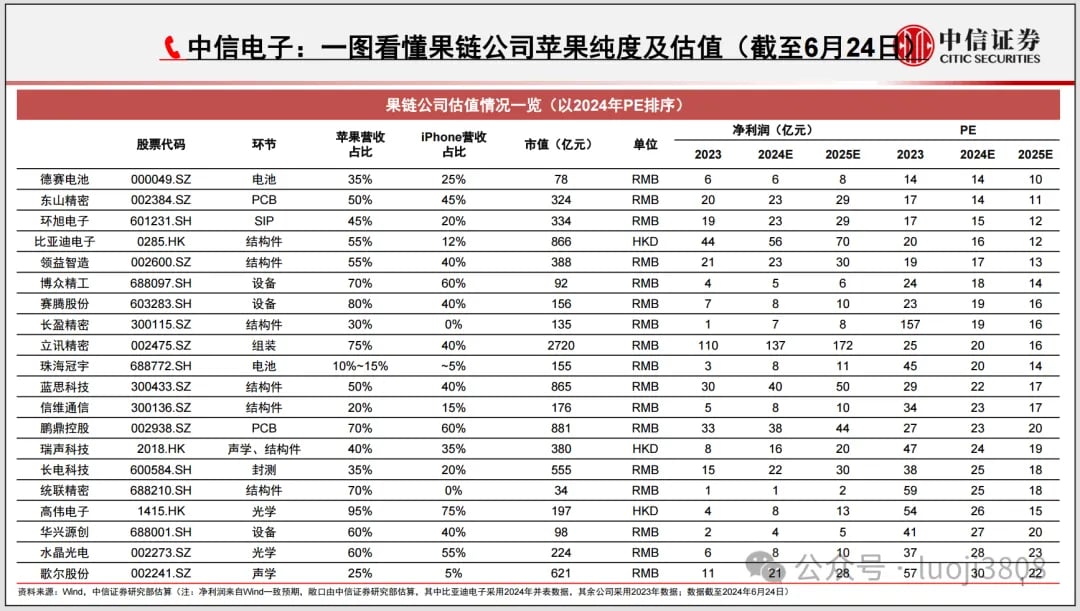

苹果链再跟踪

事件驱动:

苹果新一轮的换机将来自于AI驱动。在庞大用户基础下的iPhone换机周期,iPhone有望在2025年迎来较强换机动能,预计2024/25/26年iPhone出货量或达2.25+/2.4+/2.5+亿部,步入出货上行通道。展望后续,苹果创新大年的幕布正在拉开。

短中期持续有催化:

短期来看,苹果于WWDC发布Apple Intelligence引爆果链情绪,我们认为现在至9月中下旬iPhone16新机发布期间,应密切关注Apple Intelligence和对iOS18beta的开发者反馈和实际使用体验,并持续跟踪苹果iPhone16新机备货量数据,关注AI对换机的驱动力。

1-2年中长期来看,我们认为苹果出货低点已过,25年新机型或是软硬件实现较大升级的产品,在芯片、存储、散热、声学、结构件方面均有望升级。除手机品类以外,我们认为苹果头显类产品或持续迭代,包括初代眼镜类以及二代AVP,价格更加亲民,带动C端市场。整体来看,我们认为苹果在初期凭借现有第三方AI解决方案+10亿硬件终端,有望利用软硬件集成的优势增强Siri等核心服务,长期看苹果自研大模型+云/端结合配置,进一步提高终端的人机交互效率。

相关公司:

(1)果链平台型公司,苹果业务占比高:立讯精密;

(2)AIphone创新升级:SLP/软板升级的鹏鼎控股、东山精密;声学升级的歌尔股份、瑞声科技;电池升级的珠海冠宇、信维通信、联赢激光;散热升级的领益智造;

(3)苹果新机创新:光学领域的水晶光电、高伟电子、舜宇光学科技;中框/结构件领域的比亚迪电子、蓝思科技;自动化设备领域的赛腾股份、博众精工、奥普特等;

(4)苹果自研AI服务器:工业富联、立讯精密、鹏鼎控股、兴瑞科技等。

三、热点前瞻

军工板块

事件驱动:

今日央视新闻报道原2任国防部长受到处分,结合06/17日在延安召开的“中央军委政治工作会议”,可以判断对军内重要的人事等工作或有结论,我们认为随着这一重要事件落地,或可预期订单即将到来。

布局军工板块的机会正在愈发显现:

1)高确定性:按照装备5年采购总规划,2022-2024年受到行业人事调整等诸多因素影响军工产业发展降速明显,在国防部今日发布的“全军聚焦备战打仗”背景下装备任务目标不变,十四五接下来1年半时间紧、任务重,行业反转可期。

2)弹性:军费按5年总盘子规划,十四五可类比十三五,前期受到人事影响装备进展,而后要加速追赶。接下来1.5年时间是军工产业弹性较大的时间段,参考2019-2020年军工指数涨幅(分别为22%、68%),2024H2、2025年产业反转的重要布局期或是当下。

3)产业积极的因素正在累计:不管是上层人事的逐步到位,还是产业层面,延期采购的订单或要执行,一些细分方向的订单正在落地(预期由点到面展开),总归是时间紧任务重。

相关公司:

1)军工白马:中航沈飞、航发动力、中航光电等

2)后续订单具备弹性的赛道,如导弹、军工电子等

3)新景气赛道如海军、电子对抗、卫星、远火等。

多重逻辑共振,数字芯片SOC景气持续走高

事件驱动:

乐鑫科技发布关于2024年1月至5月业绩情况的自愿性披露公告,经财务部门初步测算,预计2024年1-5月实现归属于母公司所有者的净利润为11,871万元左右,与上年同期相比,将增加6,560万元左右,同比增加123.51%左右;归属于母公司所有者的扣除非经常性损益的净利润为11,806万元左右,与上年同期相比,将增加7,480万元左右,同比增加172.90%左右。

从去库存到景气度走高,新一轮产业上行趋势已确立:

SOC芯片关键性:SOC芯片是硬件设备的“大脑”,涉及运算和控制核心功能。

应用领域广泛:SOC芯片应用于云端、边缘侧、端侧等,包括服务器、PC、手机等。

架构多样化:包括X86、ARM、RISC-V等架构,ARM在端侧占主导,RISC-V在成长。

国产芯片发展:国产SOC原厂技术追赶海外,受益于新硬件形态发展。

产业周期转变:经历2021年高景气度后,2022年进入去库存阶段,价格和毛利率下降。

库存消化完毕:经过一年多的库存消化,产业链库存恢复健康。

景气度回升:2024年起,产业景气度预计持续回升,确立上行趋势。

出海&国产替代&新硬件&新平台等,多重逻辑叠加共振,产业景气度持续走高:

品质出海:国内产业链从“加工制造”向“品质出海”转变,成为拉动增长的主因。

全球市场拓展:以石头科技为例,产品已覆盖100多个国家和地区,服务超过1300万家庭。

产业链成熟:国内产业链成熟,持续向中高端产品演进,海外扩张仍处初期。

新硬件形态:VR、智能手表、TWS等新硬件形态的出现,推动市场需求。

AI技术渗透:AI大模型成熟,预计将向端侧渗透,提升算力需求。

研发投入:过去两年,厂商持续研发投入,实现技术、产品升级和客户开拓。

企业成长性:在硬件智能化趋势下,企业成长性显著,乐鑫科技2024年1-5月份业绩表现即反映了这一点。

行业景气度上行:乐鑫科技的业绩也印证了行业整体景气度的上升趋势。

相关公司:

瑞芯微、全志科技、星宸科技、晶晨股份、中科蓝讯、恒玄科技、炬芯科技、北京君正等。

乐鑫科技、恒烁股份、富瀚微、安凯微、国科微、中微半导等。

电力方向两个个催化

事件驱动:

1、国家能源局官宣,6月30日正式启用国家绿证核发交易系统。

2、国家发展改革委印发《电力市场运行基本规则》,自7月1日起施行。

电力设备板块四条结构性机会的投资主线:

主线一:变压器与电表出海

国内招标周期相对明显,海外供需错配严重。海外分地区需求来源,1)美国:老化设备替换/新增用电需求/能源结构转变;2)欧洲:新能源高比例接入/提出欧盟电网投资计划;3)亚非拉等其他地区:风光储项目推进/工业化发展加速配套电气设备等。变压器、电表、高压开关出口延续较快增长,未来海外重点地区电网投资规划和落地方案、海关总署出口数据超预期、海外个股订单/出货/业绩/指引超预期将成为重要催化,前期积极出海、具有完备供应链的国内龙头有望迎来重大机遇。

相关公司:

三星医疗、海兴电力、明阳电气、金盘科技、思源电气、华明装备、伊戈尔、金杯电工、华通线缆。

主线二:电力市场化改革

顶层高度关注,相关政策落地提速在即。当前电改主要为支持新能源加速发展、推动电力系统低碳转型、支撑新型电力构建。虚拟电厂可以聚合管理、优化分布式可调节资源,是高性价比的电网系统灵活性提升手段;预计2025年建设空间约320亿,2030年建设空间约700亿元,虚拟电厂软件平台、硬件、运营/聚合为三条明确的投资主线。

相关公司:

软件类:国能日新、东方电子、国网信通、朗新集团、恒实科技、国电南瑞、南网科技、远光软件;

硬件类:安科瑞、万胜智能、迦南智能、威胜信息;

聚合商:国能日新、特锐德、朗新集团、泽宇智能。

主线三:特高压线路及主网建设

主网扩建主要为满足新能源等电能运输需求,23年电网基本建设投资完成额同比+5%,24-25年电网投资有望维持高位,预计年复合增长率约5-7%。24年特高压预计开工2-3条交流、5条直流线路,主网建设与新能源等电源配套发展,招标规模景气上行;后期有望受新增披露线路、柔直渗透率提升、项目招标金额/个股中标份额超预期、个股业绩超预期或兑现节奏提前等因素催化。

相关公司:

许继电气、中国西电、平高电气、思源电气、华明装备、长高电新、国电南瑞、大连电瓷。

主线四:配网及网外投资

配电网已转型成为有源供电网络,大量交易也将在配电网内完成,因此稳定性和安全性要求更高。目前配网面临容量、智能化、电能质量问题,亟需加快建设改造和智慧升级,提升供电保障和承载能力,以补足电网短板。《新形势下配电网高质量发展指导意见》等顶层文件出台、23年后配网一次设备和二次设备招标加速,推动配电网发展;网外市场方面,新能源装机、轨交、五大六小发电集团、核电等网外电力设备需求放量明显,数据中心等新增下游需求亦有望贡献增长极。

相关公司:

明阳电气、三星医疗、许继电气、科林电气、金盘科技。

四、产业跟踪

理解了“铜博士”,也就理解了全球经济周期本身

复盘二十年铜价涨跌历史,背后有四条定价规律:

(一)铜的供给不会决定价格方向,只影响价格变动幅度。

(二)铜价方向取决于需求,与受全球信用条件牵引的新兴国家制造业景气度息息相关。

(三)既然铜的需求受全球信用条件影响,所以观察铜价一个好的领先指标是全球流动性条件。

(四)铜价偏强时期往往是全球需求共振,全球需求割裂情况下,铜价即便上涨,幅度也受抑制。

5月铜价调整,海外小周期扩张暂告一段落,并不意味着价格见顶回落,作为典型复苏品种,铜本质上在定价通胀上行预期。铜价迎来周期性定价机会,需要前置条件是全球信用周期开启,而当美联储货币宽松来临,这一时机也将不远。

储能数据更新 | 5月美国大储并网1.07GW,并网延迟问题逐月缓解

1、EIA最新数据显示,2024年5月美国大储并网1073MW,同比增长608%,环比增长105%,1-5月累计并网2.83GW,同比增长269.7%,并网延迟问题逐月缓解。分应用场景来看,5月并网项目中,含独立储能489MW,占比45%,新能源配储605MW,占比55%。

2、5月EIA上调全年并网预期,预计全年并网14.34GW,对应同比增速120%。2025-2028年并网预期继续上调,景气持续。

3、我们认为2024年美国大储具备高增机会:1)需求具有刚性:独立储能驱动来自于美国日益严重的供电不足问题,超额收益空间仍在扩大,储能作为电网备电需求具有紧迫性;新能源配储需求来源于配储带来的量价齐升。2)并网逐步缓解:一是FERC发布1920号令加强电网建设、2023号令疏导环节并网阻塞等,有望带来积极影响;二是新能源发电用变压器较输变电、配网变压器壁垒更低,可能更多考虑进口。

推荐美国大储/海外大储标的【阳光电源】【阿特斯】【宁德时代】【亿纬锂能】,建议关注【南都电源】【科华数据】【科陆电子】,另外【上能电气】【盛弘股份】进入美国大储市场,有望带来弹性。

看好出海、特高压、配网改造、网外场景带来的变压器增量需求

此次变压器论坛讨论领域主要涵盖:

①出海、②特高压、③配网三部分,同时也探讨了④绿色变压器发展趋势,另附加⑤金盘科技智能化案例、⑥海上风电变压器技术特点与发展

重点内容:

1)【出海环节】——北美、欧洲、拉美、俄罗斯&中亚、北非、中东、非洲&东南亚、澳洲地区变压器现状

2)【特高压环节】——山东电力设备公司视角下特高压变压器厂商具备的企业能力

3)【配网环节】——推进配电设备更新改造,落实《关于新形势下配电网高质量发展的指导意见》

4)【绿色变压器】——国内新能效标准、海外环保高要求背景下的发展趋势

我们持续看好国内外、网内外需求共振:

① 亚非拉地区电网建设薄弱,风光储项目推进&工业化发展加速,欧美地区老化设备替换、新增用电需求、能源结构转变带来长期增长空间;② 国内主网建设与新能源等电源配套发展带来输变电&特高压及网外需求增量;③配网提升装备能效、推进配电设备更新改造也带来上千亿元替换空间

变压器标的推荐:

1)出海:明阳电气、金盘科技、伊戈尔、三星医疗、思源电气、杨电科技

2)特高压:中国西电、保变电气

3)配网改造:三星医疗、东方电子、许继电气

4)网外:三星医疗、明阳电气、金盘科技

5)组件&原材料:华明装备、望变电气、云路股份

近10家上市公司盘后披露回购或增持计划公告

不完全统计,盘后包括神州数码、佳隆股份、赛科希德、梅雁吉祥、凯普生物、*ST贤丰、华菱精工、*ST吉药、迦南科技在内的9家A股上市公司披露回购或增持计划公告。具体来看,6家上市公司披露回购计划公告。其中,神州数码拟1亿元至2亿元回购股份。此外,3家上市公司披露增持计划公告。其中,华菱精工公告,股东捷登零碳计划增持公司股份数量不低于1000万股(约占公司总股本的7.50%),不超过1200万股(约占公司总股本的9.00%)。

中际旭创

最近几天几点信息

一、小范围理了一下,明年如果包括Meta、谷歌、微软等自研芯片,再加上NV、AMD等芯片厂家,明年的800G需求需求在1800∽2000万只(广发最新1800万只);

二、已证实中际拿到了微软的大份额;

三、明年AWS的光模块需求会超预期;

四、中际下半年800G会继续扩产,目标65万只/月,并为升级到1.6T作准备。科大讯飞星火大模型V4.0发布会要点

基于全国产算力平台训练,星火V4.0性能全面对标GPT-4Turbo。星火V4.0基于全国首个万卡算力集群“飞星一号”训练,在文本生成、语言理解、知识问答、逻辑推理和数学能力上实现GPT-4Turbo的超越,代码能力和多模态能力达到接近水平。此外,星火V4.0在复杂指令、复杂推理、多模态理解以及长文本等能力方面同样实现了突破。

星火大模型在行业端持续落地。在医疗、教育、语音、汽车等领域,讯飞结合场景将大模型能力进一步落地,例如讯飞晓医的用药和诊疗助理、AI教育答疑辅助、星火智能座舱等功能。此外,公司还发布了家电领域的端云一体化方案,2023年星火大模型已经赋能智能家居、智能家电、C端硬件等2000多万台设备,24Q1赋能的设备数同比快速增长。

讯飞发布机器人超脑平台2.0以及星火企业智能体平台。讯飞机器人超脑平台2.0是首个支持多模态交互的机器人平台,同时具备软硬侧、端云侧的能力,目前已有包括智元机器人、宇树科技等410家机器人企业采用该平台。星火企业智能体平台能够帮助企业快速打通内部IT系统(ERP、OA、财务等),高效地构建应用能力,首批推出了32个即插即用的企业智能体,包括商机助手、评标助手等。